Oprocentowanie roczne kredytu to kluczowy czynnik wpływający na całkowity koszt pożyczki. W Polsce występują dwa główne rodzaje oprocentowania: stałe i zmienne. Stałe zapewnia przewidywalność rat, podczas gdy zmienne, oparte na wskaźniku WIBOR, może ulegać wahaniom. Obecne maksymalne oprocentowanie kredytów wynosi 18,5% rocznie, co wynika z aktualnej stopy referencyjnej NBP na poziomie 5,75%. Przy wyborze kredytu warto zwrócić uwagę na Rzeczywistą Roczną Stopę Oprocentowania (RRSO), która uwzględnia wszystkie koszty związane z pożyczką. Najważniejsze informacje:

- Oprocentowanie stałe gwarantuje niezmienność rat przez określony czas

- Oprocentowanie zmienne bazuje na wskaźniku WIBOR i może się zmieniać

- Maksymalne oprocentowanie kredytu w Polsce to obecnie 18,5% rocznie

- RRSO to kompleksowy wskaźnik uwzględniający wszystkie koszty kredytu

- Aktualna stopa referencyjna NBP wynosi 5,75%

- WIBOR 3M oscyluje wokół 5,85%

Czym jest oprocentowanie roczne kredytu?

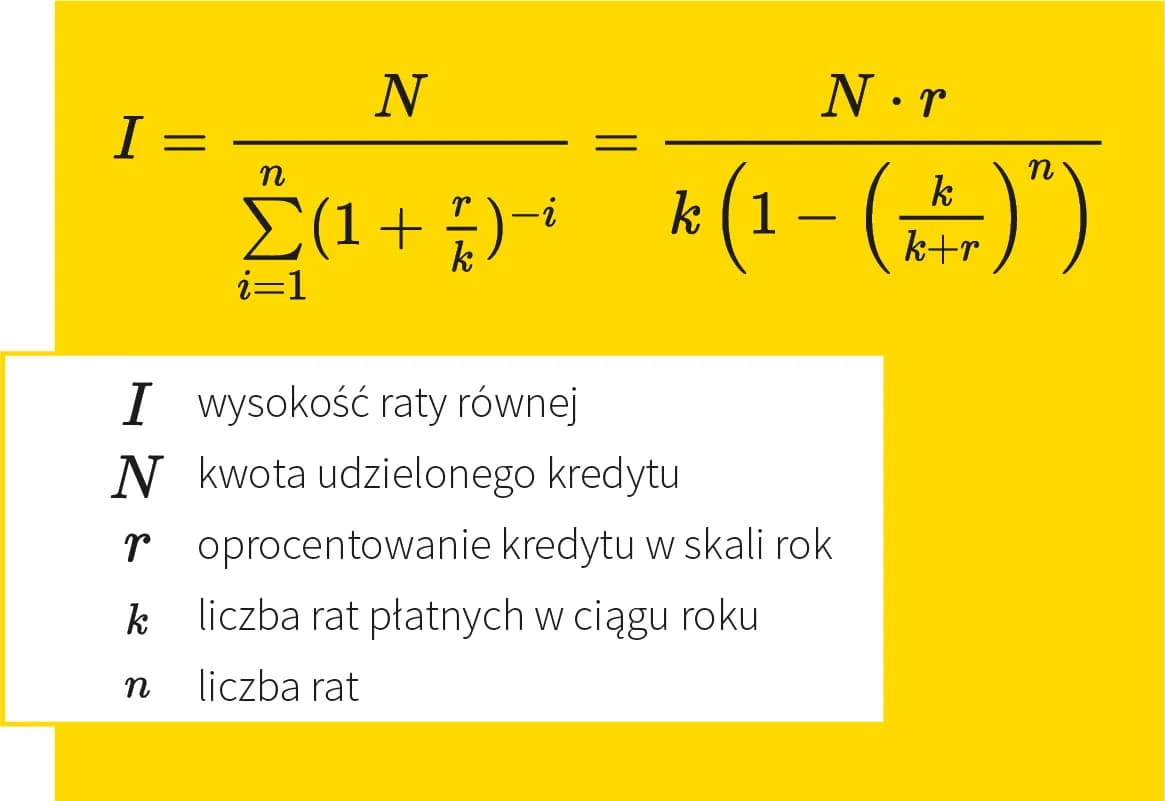

Oprocentowanie roczne kredytu to procentowa wartość określająca koszt pożyczki w skali roku. Stanowi ono główny składnik kosztu kredytu, wyrażony jako procent od pożyczonej kwoty. Oprocentowanie kredytu bezpośrednio wpływa na całkowity koszt zobowiązania finansowego. Dla kredytobiorcy jest to kluczowy czynnik decydujący o atrakcyjności oferty i możliwości spłaty zadłużenia.

Rodzaje oprocentowania kredytów

Oprocentowanie stałe

Oprocentowanie stałe kredytu to rodzaj oprocentowania, które pozostaje niezmienne przez określony czas trwania umowy. Zapewnia ono stabilność i przewidywalność wysokości rat.

- Zaleta: Brak ryzyka wzrostu raty w przypadku podwyżek stóp procentowych

- Zaleta: Łatwiejsze planowanie budżetu domowego

- Wada: Brak możliwości skorzystania z ewentualnych obniżek stóp procentowych

Oprocentowanie zmienne

Oprocentowanie zmienne kredytu to typ oprocentowania, który może ulegać wahaniom w trakcie spłaty zobowiązania. Bazuje ono na wskaźniku WIBOR, który odzwierciedla koszt pożyczek na rynku międzybankowym. Decyzje Rady Polityki Pieniężnej dotyczące stóp procentowych bezpośrednio wpływają na wysokość oprocentowania zmiennego.

Rzeczywista Roczna Stopa Oprocentowania (RRSO)

RRSO kredytu to wskaźnik uwzględniający wszystkie koszty związane z kredytem, nie tylko oprocentowanie. Pozwala on na porównanie rzeczywistych kosztów różnych ofert kredytowych. W przeciwieństwie do oprocentowania nominalnego, RRSO daje pełniejszy obraz kosztów pożyczki.

- Oprocentowanie nominalne

- Prowizje i opłaty bankowe

- Koszty ubezpieczenia kredytu

- Opłaty za prowadzenie konta

Jakie jest maksymalne dozwolone oprocentowanie kredytu?

Zgodnie z polskim prawem, maksymalne oprocentowanie kredytu nie może przekraczać dwukrotności stopy referencyjnej NBP powiększonej o 3,5 punktu procentowego. Wzór na obliczenie to: 2 × (stopa referencyjna NBP + 3,5%). Przy obecnej stopie referencyjnej 5,75%, maksymalne oprocentowanie kredytu wynosi 18,5%. To ograniczenie chroni kredytobiorców przed nadmiernym obciążeniem finansowym.

Aktualne stopy procentowe i ich wpływ na kredyty

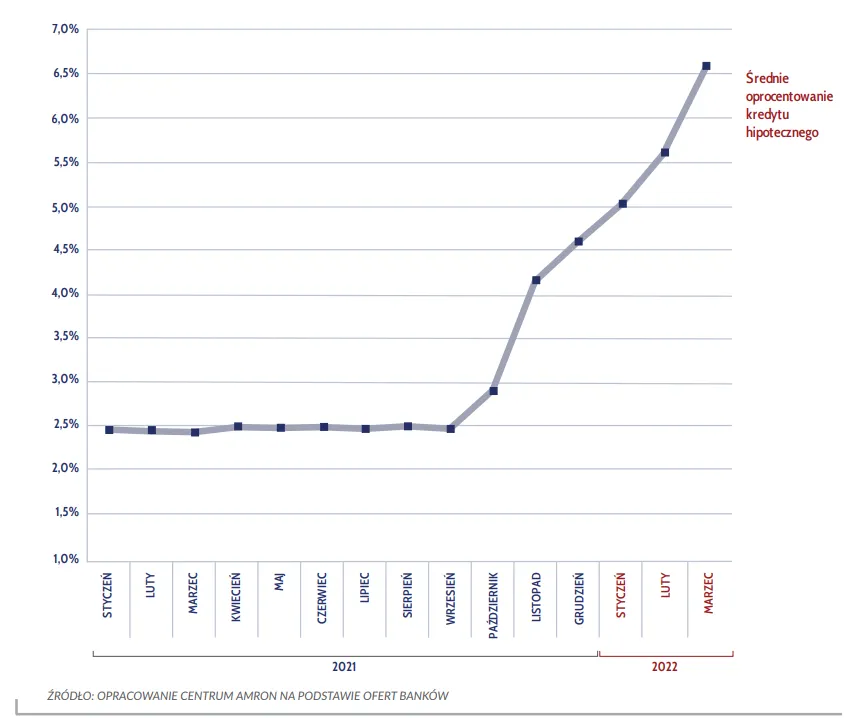

Obecna stopa referencyjna NBP wynosi 5,75%. Wpływa ona bezpośrednio na oprocentowanie kredytów o zmiennej stopie procentowej. Wyższe stopy oznaczają wzrost rat kredytów, co może znacząco obciążyć budżety gospodarstw domowych.| Stopa referencyjna NBP | Przykładowa rata kredytu 300 000 zł na 30 lat |

| 3,5% | 1 347 zł |

| 5,75% (obecna) | 1 751 zł |

| 7,0% | 1 996 zł |

Co wpływa na wysokość oprocentowania kredytu?

Na oprocentowanie kredytu wpływają zarówno czynniki makroekonomiczne, jak i indywidualne cechy kredytobiorcy. Sytuacja gospodarcza kraju, polityka monetarna i inflacja to kluczowe czynniki zewnętrzne.

- Inflacja

- Stopy procentowe NBP

- Sytuacja na rynku międzybankowym

Indywidualna ocena zdolności kredytowej, historia kredytowa oraz rodzaj zabezpieczenia również determinują wysokość oprocentowania.

- Scoring kredytowy

- Wysokość dochodów

- Wartość zabezpieczenia

Rodzaj kredytu (np. hipoteczny, konsumpcyjny) również wpływa na oprocentowanie roczne kredytu.

- Kredyty hipoteczne - zazwyczaj niższe oprocentowanie

- Kredyty gotówkowe - zazwyczaj wyższe oprocentowanie

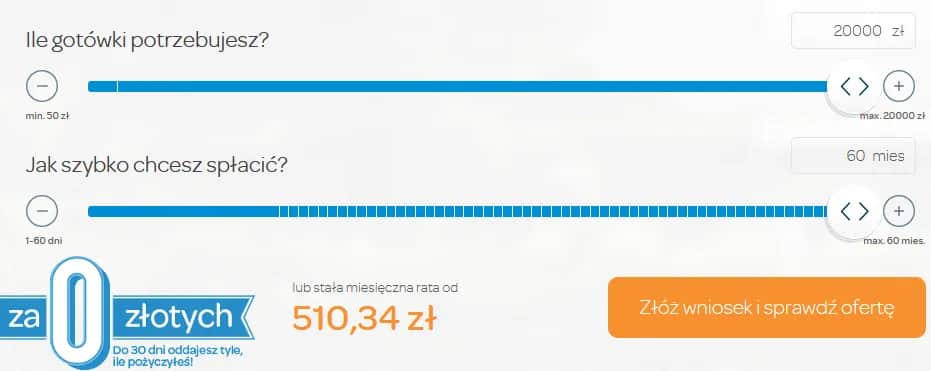

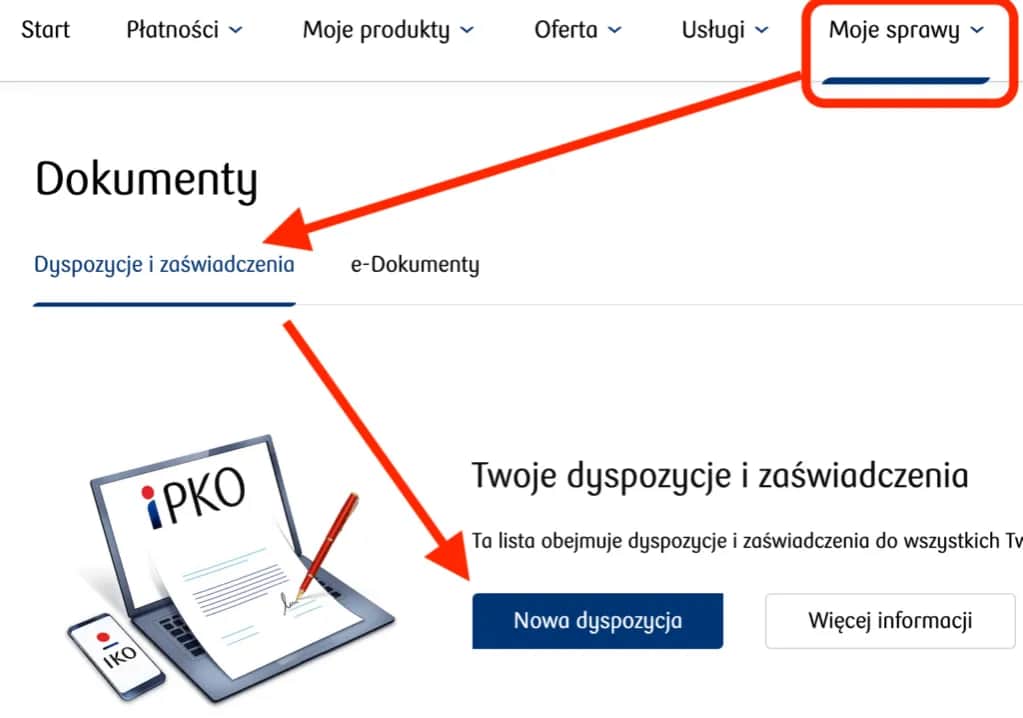

Jak porównywać oferty kredytowe pod kątem oprocentowania?

Analizując RRSO kredytu, otrzymujemy pełny obraz kosztów pożyczki. Ten wskaźnik pozwala na obiektywne porównanie różnych ofert kredytowych, uwzględniając wszystkie opłaty i prowizje.

- Sprawdź RRSO każdej oferty

- Porównaj oprocentowanie nominalne

- Zwróć uwagę na dodatkowe opłaty i prowizje

- Oceń elastyczność warunków spłaty

Warto skorzystać z kalkulatorów kredytowych dostępnych online, które ułatwiają porównanie ofert.

Wpływ oprocentowania na długość spłaty kredytu

Wysokość oprocentowania kredytu ma bezpośredni wpływ na czas potrzebny do całkowitej spłaty zobowiązania. Im wyższe oprocentowanie, tym dłuższy okres spłaty lub wyższe raty. Przykładowo, kredyt w wysokości 200 000 zł na 30 lat przy oprocentowaniu 3% będzie wiązał się z ratą ok. 843 zł, podczas gdy przy oprocentowaniu 6% rata wzrośnie do ok. 1199 zł. Różnica w całkowitym koszcie kredytu może wynieść nawet kilkadziesiąt tysięcy złotych.

Strategie minimalizacji kosztów związanych z oprocentowaniem

Wcześniejsza spłata kredytu to skuteczny sposób na zmniejszenie całkowitych kosztów. Pozwala zaoszczędzić na odsetkach, które byłyby naliczane w przyszłości. Refinansowanie kredytu daje możliwość skorzystania z lepszych warunków rynkowych, zwłaszcza gdy stopy procentowe spadną. Konsolidacja zobowiązań może pomóc w obniżeniu miesięcznych rat poprzez połączenie kilku kredytów w jeden, często na korzystniejszych warunkach.Klucz do zrozumienia kosztów kredytu: Oprocentowanie i RRSO

Oprocentowanie roczne kredytu to fundamentalny element wpływający na koszt pożyczki. Znajomość różnic między oprocentowaniem stałym a zmiennym oraz zrozumienie znaczenia RRSO pozwala na świadome podejmowanie decyzji finansowych. Pamiętajmy, że maksymalne oprocentowanie kredytu jest regulowane prawnie, co chroni kredytobiorców przed nadmiernymi kosztami.

Przy wyborze oferty kredytowej kluczowe jest porównywanie nie tylko nominalnego oprocentowania, ale przede wszystkim RRSO kredytu. Ten wskaźnik uwzględnia wszystkie koszty związane z pożyczką, dając pełny obraz finansowego obciążenia. Warto również pamiętać o możliwościach negocjacji warunków z bankiem oraz strategiach minimalizacji kosztów, takich jak wcześniejsza spłata czy refinansowanie.

Świadomość czynników wpływających na oprocentowanie kredytu, zarówno makroekonomicznych, jak i indywidualnych, pozwala lepiej zrozumieć mechanizmy rządzące rynkiem kredytowym. Dzięki tej wiedzy możemy podejmować bardziej świadome decyzje finansowe, dostosowane do naszej sytuacji i potrzeb.