Szukasz sposobów na zmniejszenie raty kredytu? Jest kilka skutecznych metod, które mogą Ci w tym pomóc. Najważniejsze to negocjacje z bankiem, nadpłacanie kredytu oraz zmiana warunków umowy. Możesz też rozważyć refinansowanie, wakacje kredytowe lub konsolidację kredytów. Każda z tych opcji ma swoje zalety, ale wymaga odpowiedniego przygotowania i analizy Twojej sytuacji finansowej.

Kluczowe informacje:

- Negocjacje z bankiem mogą obniżyć marżę lub wydłużyć okres spłaty

- Nadpłata kredytu zmniejsza kapitał i odsetki

- Zmiana oprocentowania na zmienne może obniżyć ratę przy spadku stóp procentowych

- Wydłużenie okresu kredytowania rozkłada spłatę na mniejsze raty

- Refinansowanie to spłata starego kredytu nowym, na lepszych warunkach

- Wakacje kredytowe to czasowe zawieszenie spłaty rat

- Konsolidacja łączy kilka kredytów w jeden, często na korzystniejszych zasadach

Dlaczego warto obniżyć ratę kredytu?

Zmniejszenie raty kredytu to krok, który może przynieść znaczące korzyści finansowe. Niższe miesięczne obciążenie budżetu domowego pozwala na większą elastyczność w zarządzaniu pieniędzmi. To z kolei może prowadzić do poprawy ogólnej sytuacji finansowej i zwiększenia poczucia bezpieczeństwa.

Psychologicznie, obniżenie raty kredytu przynosi ulgę i redukuje stres związany z zobowiązaniami finansowymi. Mniejsze obciążenie ratą kredytu oznacza więcej środków na inne cele, co może poprawić jakość życia i dać większe poczucie kontroli nad własnymi finansami.

Dodatkowo, zmniejszanie raty kredytu może być pierwszym krokiem do budowania poduszki finansowej lub realizacji innych celów finansowych. Zaoszczędzone pieniądze można przeznaczyć na inwestycje, oszczędności emerytalne lub spełnienie marzeń, co w dłuższej perspektywie może znacząco poprawić sytuację finansową.

- Zwiększenie miesięcznego budżetu na inne wydatki

- Redukcja stresu finansowego i poprawa samopoczucia

- Możliwość budowania oszczędności lub inwestowania

- Większa elastyczność finansowa w przypadku nieprzewidzianych wydatków

Negocjacje z bankiem: Klucz do niższych rat

Wydłużenie okresu spłaty

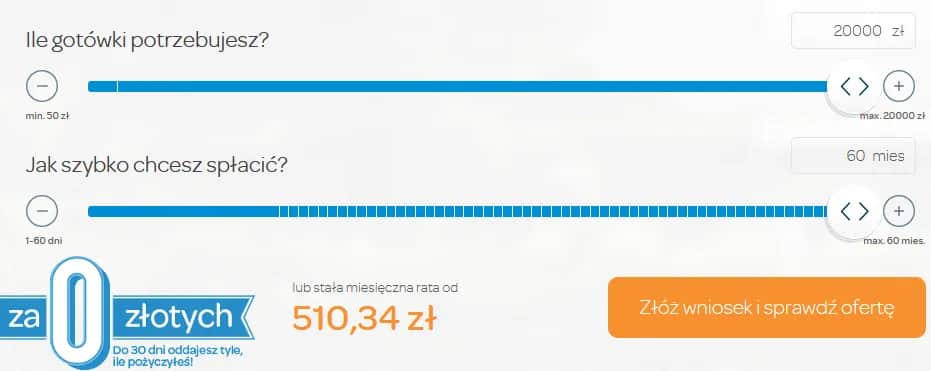

Jednym z najprostszych sposobów na niższą ratę kredytu jest wydłużenie okresu spłaty. Ta metoda pozwala rozłożyć całkowitą kwotę zadłużenia na dłuższy czas, co bezpośrednio przekłada się na niższe miesięczne raty.

Przykładowo, dla kredytu w wysokości 300 000 zł na 20 lat, wydłużenie okresu spłaty o 5 lat może obniżyć miesięczną ratę nawet o kilkaset złotych. To znacząca ulga dla domowego budżetu, choć warto pamiętać, że w dłuższej perspektywie zapłacimy więcej odsetek.

Obniżenie marży kredytowej

Obniżenie raty kredytu można również osiągnąć poprzez negocjacje marży z bankiem. Marża to część oprocentowania, na której bank zarabia, więc instytucje finansowe nie zawsze chętnie ją obniżają. Jednak dla dobrego klienta, który terminowo spłaca zobowiązania, bank może być skłonny do ustępstw.

Warto przygotować solidne argumenty przed rozmową z bankiem. Dobre wyniki finansowe, stabilne zatrudnienie czy dodatkowe zabezpieczenia mogą przekonać bank do obniżenia marży, co bezpośrednio przełoży się na niższą ratę kredytu.

- Historia terminowych spłat jako dowód wiarygodności

- Oferty konkurencyjnych banków jako argument negocjacyjny

- Propozycja skorzystania z dodatkowych produktów bankowych w zamian za niższą marżę

Nadpłacanie kredytu: Strategia długoterminowych oszczędności

Nadpłacanie kredytu to skuteczna metoda obniżenia raty kredytu w dłuższej perspektywie. Polega na wpłacaniu kwot większych niż wymagana miesięczna rata, co zmniejsza kapitał pozostały do spłaty i w konsekwencji redukuje odsetki.

Regularne nadpłaty, nawet niewielkie, mogą przynieść znaczące oszczędności w całkowitym koszcie kredytu. To szczególnie korzystne w przypadku kredytów hipotecznych, gdzie efekt nadpłat kumuluje się przez wiele lat.

Warto jednak pamiętać, że aby zmniejszyć ratę kredytu poprzez nadpłaty, należy złożyć w banku wniosek o rekalkulację rat. W przeciwnym razie, okres kredytowania zostanie skrócony, ale wysokość miesięcznej raty pozostanie bez zmian.

| Scenariusz | Miesięczna nadpłata | Obniżka raty po roku | Całkowite oszczędności |

|---|---|---|---|

| Brak nadpłat | 0 zł | 0 zł | 0 zł |

| Małe nadpłaty | 100 zł | 15 zł | 5 400 zł |

| Średnie nadpłaty | 500 zł | 75 zł | 27 000 zł |

| Duże nadpłaty | 1000 zł | 150 zł | 54 000 zł |

Zmiana warunków oprocentowania: Kiedy i jak to zrobić?

Zmiana warunków oprocentowania to kolejny sposób na to, jak zmniejszyć ratę kredytu. Jest to szczególnie korzystne, gdy stopy procentowe na rynku spadają. W przypadku kredytów ze zmiennym oprocentowaniem, obniżka stóp procentowych automatycznie przekłada się na niższą ratę.

Dla kredytów ze stałym oprocentowaniem, warto rozważyć zmianę na oprocentowanie zmienne w okresach spadku stóp procentowych. Należy jednak pamiętać, że taka decyzja niesie ze sobą ryzyko wzrostu rat w przyszłości, jeśli stopy procentowe zaczną rosnąć.

Przed podjęciem decyzji o zmianie warunków oprocentowania, kluczowe jest dokładne przeanalizowanie obecnej sytuacji rynkowej i prognoz ekonomicznych. Warto skonsultować się z doradcą finansowym, który pomoże ocenić, czy jest to odpowiedni moment na taką zmianę.

- Regularnie sprawdzaj komunikaty Narodowego Banku Polskiego

- Korzystaj z kalkulatorów kredytowych online

- Subskrybuj newslettery ekonomiczne

- Śledź analizy ekspertów w mediach finansowych

Wydłużenie okresu kredytowania: Zalety i wady

Wydłużenie okresu kredytowania to prosta metoda obniżenia raty kredytu. Polega na rozłożeniu spłaty na dłuższy czas, co automatycznie zmniejsza miesięczne obciążenie. To rozwiązanie może przynieść natychmiastową ulgę dla domowego budżetu.

Jednak wydłużenie okresu spłaty ma również swoje minusy. Głównym jest zwiększenie całkowitego kosztu kredytu, ponieważ odsetki są naliczane przez dłuższy czas. Dodatkowo, dłuższy okres kredytowania oznacza dłuższe związanie z bankiem i zobowiązaniem finansowym.

Przed podjęciem decyzji o wydłużeniu okresu kredytowania, warto dokładnie przeanalizować swoją sytuację finansową i długoterminowe cele. Dla niektórych osób natychmiastowa ulga w postaci niższej raty może przeważyć nad zwiększonym kosztem całkowitym kredytu.

- Natychmiastowe obniżenie miesięcznej raty

- Większa elastyczność finansowa w krótkim terminie

- Możliwość przeznaczenia zaoszczędzonych środków na inne cele

- Łatwiejsze dostosowanie budżetu do aktualnych możliwości

- Zwiększenie całkowitego kosztu kredytu

- Dłuższy okres zadłużenia

- Wolniejsze budowanie kapitału własnego (w przypadku kredytów hipotecznych)

- Potencjalne trudności z uzyskaniem nowych kredytów w przyszłości

Refinansowanie kredytu: Nowa umowa, nowe możliwości

Refinansowanie kredytu to skuteczny sposób na to, jak płacić mniej za kredyt. Polega na zaciągnięciu nowego kredytu na spłatę dotychczasowego, ale na korzystniejszych warunkach. To rozwiązanie może przynieść znaczące oszczędności, szczególnie gdy obecne warunki rynkowe są lepsze niż w momencie zaciągania pierwotnego kredytu.

Kluczowe przy refinansowaniu jest znalezienie oferty z niższym oprocentowaniem lub korzystniejszą marżą. Warto również zwrócić uwagę na dodatkowe koszty, takie jak prowizje czy opłaty za wcześniejszą spłatę obecnego kredytu. Tylko dokładna analiza wszystkich kosztów pozwoli ocenić, czy refinansowanie będzie opłacalne.Refinansowanie może być szczególnie korzystne dla osób, które zaciągnęły kredyt kilka lat temu, gdy stopy procentowe były wyższe. W takim przypadku, przejście na nową umowę z aktualnym, niższym oprocentowaniem może przynieść znaczące oszczędności w miesięcznej racie.

Warto pamiętać, że refinansowanie to nie tylko szansa na niższą ratę, ale także możliwość zmiany innych parametrów kredytu, takich jak okres spłaty czy rodzaj rat (stałe lub malejące). To daje szansę na lepsze dopasowanie kredytu do aktualnej sytuacji finansowej.

Przykładowe obliczenie potencjalnych oszczędności: Załóżmy, że mamy kredyt na 300 000 zł na 20 lat z oprocentowaniem 5,5%. Miesięczna rata wynosi około 2 070 zł. Po refinansowaniu na 4,5% (przy tych samych parametrach), rata spadnie do około 1 897 zł. Miesięczna oszczędność to 173 zł, co daje 2 076 zł rocznie i 41 520 zł przez cały okres kredytowania.

Wakacje kredytowe: Tymczasowa ulga w spłacie

Wakacje kredytowe to czasowe zawieszenie spłaty rat kredytu, które może pomóc w redukcji miesięcznej raty kredytu w trudnym okresie. To rozwiązanie jest szczególnie przydatne w sytuacjach przejściowych problemów finansowych, takich jak utrata pracy czy choroba.Podczas wakacji kredytowych zazwyczaj zawiesza się spłatę całej raty lub tylko jej części kapitałowej. Warto jednak pamiętać, że odsetki nadal są naliczane, co może zwiększyć całkowity koszt kredytu. Dlatego wakacje kredytowe powinny być traktowane jako rozwiązanie tymczasowe, a nie długoterminowa strategia oszczędności.

Przed skorzystaniem z wakacji kredytowych, warto dokładnie przeanalizować ich wpływ na przyszłe raty i całkowity koszt kredytu. W niektórych przypadkach może to oznaczać wyższe raty po zakończeniu okresu zawieszenia lub wydłużenie okresu kredytowania.

- Dobra historia kredytowa i terminowa spłata dotychczasowych rat

- Udokumentowanie przejściowych trudności finansowych (np. zaświadczenie o utracie pracy)

- Minimum 6 miesięcy regularnej spłaty kredytu przed złożeniem wniosku

- Brak zaległości w spłacie innych zobowiązań wobec banku

- Złożenie formalnego wniosku o wakacje kredytowe i uzyskanie zgody banku

Konsolidacja kredytów: Jeden kredyt zamiast kilku

Konsolidacja kredytów to sposób na niższą ratę kredytu, który polega na połączeniu kilku zobowiązań w jedno. Zamiast spłacać kilka różnych kredytów, zaciągamy jeden nowy, którym spłacamy wszystkie dotychczasowe zobowiązania. To rozwiązanie może znacząco uprościć zarządzanie finansami i obniżyć łączną miesięczną ratę.

Główną zaletą konsolidacji jest możliwość uzyskania niższego oprocentowania niż suma oprocentowań dotychczasowych kredytów. To szczególnie korzystne, gdy konsolidujemy drogie kredyty konsumpcyjne czy karty kredytowe z niżej oprocentowanym kredytem hipotecznym.Należy jednak pamiętać, że konsolidacja często wiąże się z wydłużeniem okresu spłaty, co może zwiększyć całkowity koszt kredytu. Dlatego przed podjęciem decyzji warto dokładnie przeanalizować wszystkie warunki i porównać różne oferty konsolidacyjne.

| Parametr | Przed konsolidacją | Po konsolidacji | |

|---|---|---|---|

| Licz | Liczba kredytów | 3 (hipoteczny, gotówkowy, karta kredytowa) | 1 (kredyt konsolidacyjny) |

| Łączna kwota zadłużenia | 350 000 zł | 350 000 zł | |

| Średnie oprocentowanie | 7,5% | 5,5% | |

| Suma miesięcznych rat | 3 200 zł | 2 400 zł | |

| Okres spłaty | Różne (od 5 do 20 lat) | 20 lat |

Jak wybrać najlepszą metodę obniżenia raty?

Wybór najlepszej metody obniżenia raty kredytu zależy od indywidualnej sytuacji finansowej. Kluczowe jest dokładne przeanalizowanie swojego budżetu, długoterminowych celów finansowych oraz aktualnych warunków rynkowych.

Warto rozpocząć od oceny, czy problem z wysokością raty jest tymczasowy czy długotrwały. Dla krótkoterminowych trudności, wakacje kredytowe mogą być dobrym rozwiązaniem. W przypadku długotrwałych problemów, refinansowanie lub konsolidacja mogą przynieść lepsze efekty.

Należy również wziąć pod uwagę całkowity koszt kredytu. Niektóre metody, jak wydłużenie okresu kredytowania, mogą obniżyć ratę, ale zwiększyć całkowity koszt kredytu. Z kolei nadpłacanie kredytu może nie przynieść natychmiastowej ulgi, ale znacząco obniżyć koszty w długim terminie.

Przed podjęciem decyzji warto skonsultować się z doradcą finansowym lub porównać oferty różnych banków. Czasem kombinacja kilku metod może przynieść najlepsze rezultaty w zmniejszaniu raty kredytu.

- Aktualna sytuacja finansowa i przewidywane zmiany dochodów

- Długość pozostałego okresu kredytowania

- Rodzaj i warunki obecnego kredytu (stałe czy zmienne oprocentowanie)

- Całkowity koszt kredytu po zastosowaniu danej metody

- Elastyczność wybranej metody i możliwość dostosowania w przyszłości

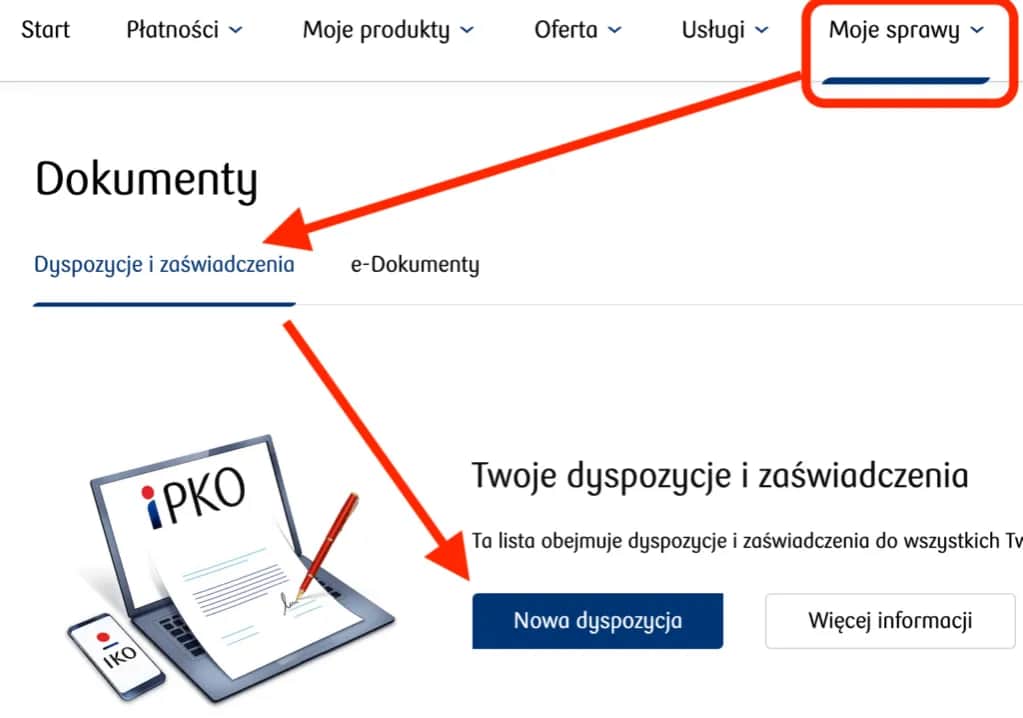

Przygotowanie do rozmów z bankiem: Krok po kroku

Skuteczne negocjacje z bankiem to klucz do obniżenia raty kredytu. Dobre przygotowanie zwiększa szanse na uzyskanie korzystnych warunków. Pierwszym krokiem jest zebranie wszystkich dokumentów dotyczących obecnego kredytu i swojej sytuacji finansowej.

Następnie warto przeanalizować oferty innych banków. Wiedza o konkurencyjnych propozycjach może być mocnym argumentem w negocjacjach. Przygotuj konkretne propozycje zmian, które chcesz osiągnąć, np. obniżenie marży o określoną wartość procentową.

Przed spotkaniem przygotuj listę argumentów potwierdzających twoją wiarygodność jako kredytobiorcy. Mogą to być: historia terminowych spłat, stabilne zatrudnienie czy dodatkowe źródła dochodu. Pamiętaj, że bank jest zainteresowany utrzymaniem dobrego klienta.

W trakcie rozmowy bądź asertywny, ale jednocześnie otwarty na propozycje banku. Czasem bank może zaproponować alternatywne rozwiązania, które również pomogą zmniejszyć ratę kredytu. Nie bój się pytać o szczegóły i prosić o czas do namysłu, jeśli potrzebujesz przemyśleć propozycję.

Po negocjacjach poproś o pisemne potwierdzenie ustalonych warunków. Dokładnie przeanalizuj dokumenty przed podpisaniem jakichkolwiek zmian w umowie. W razie wątpliwości, skonsultuj się z niezależnym doradcą finansowym.

- Aktualna umowa kredytowa

- Wyciągi z konta bankowego z ostatnich 3-6 miesięcy

- Zaświadczenie o zarobkach lub PIT za ostatni rok

- Historia spłat kredytu

- Oferty konkurencyjnych banków (jeśli dostępne)

- Biznesplan lub prognoza finansowa (w przypadku kredytów dla firm)

Klucz do finansowej ulgi: Kompleksowy przewodnik po metodach obniżania rat kredytu

Zmniejszenie raty kredytu to nie tylko sposób na ulgę w domowym budżecie, ale także strategia długoterminowego zarządzania finansami. Przedstawione w artykule metody, od negocjacji z bankiem po konsolidację kredytów, oferują różnorodne możliwości dostosowane do indywidualnych potrzeb i sytuacji finansowych.

Kluczem do sukcesu jest dokładna analiza własnej sytuacji finansowej i świadome podejście do wyboru odpowiedniej metody. Niektóre rozwiązania, jak nadpłacanie kredytu czy refinansowanie, mogą przynieść znaczące oszczędności w dłuższej perspektywie. Inne, jak wakacje kredytowe, sprawdzają się w przypadku tymczasowych trudności.

Pamiętaj, że obniżenie raty kredytu to proces wymagający zaangażowania i często negocjacji z bankiem. Dobre przygotowanie, znajomość własnych praw i możliwości oraz gotowość do poszukiwania alternatywnych rozwiązań mogą przynieść wymierne korzyści finansowe i poprawić komfort życia. Niezależnie od wybranej metody, zawsze warto konsultować się z ekspertami i dokładnie analizować długoterminowe skutki podejmowanych decyzji.