Kredyt hipoteczny z udziałem rodziców to rozwiązanie dla młodych osób o ograniczonej zdolności kredytowej. Umożliwia zakup własnej nieruchomości przy wsparciu finansowym rodziców. Istnieją dwie główne opcje: wspólny kredyt lub kredyt pod zastaw mieszkania rodziców. Obie mają swoje zalety i wady. Wspólny kredyt zwiększa szanse na wyższą kwotę, ale wymaga stabilnych dochodów wszystkich kredytobiorców. Kredyt pod zastaw nie wymaga współwłasności, ale obciąża majątek rodziców.

Najważniejsze informacje:- Kredyt z rodzicami może znacząco poprawić zdolność kredytową

- Rodzice nie muszą być współwłaścicielami nieruchomości

- Banki stosują ograniczenia wiekowe dla kredytobiorców

- Wszyscy kredytobiorcy są odpowiedzialni za spłatę

- Warto dokładnie przeanalizować sytuację finansową przed podjęciem decyzji

Opcje kredytu hipotecznego z udziałem rodziców

Kredyt hipoteczny na dom rodziców to rozwiązanie, które może pomóc młodym osobom w zakupie własnego mieszkania. Istnieją dwie główne opcje: wspólny kredyt oraz kredyt pod zastaw nieruchomości rodziców. Każda z nich ma swoje specyficzne cechy i wymagania.

Wspólny kredyt hipoteczny z rodzicami polega na tym, że rodzice występują jako współkredytobiorcy. Ich dochody są uwzględniane przy obliczaniu zdolności kredytowej, co może znacząco zwiększyć szanse na uzyskanie wyższej kwoty kredytu. Warto jednak pamiętać, że w tym przypadku rodzice stają się współodpowiedzialni za spłatę zobowiązania.

Pożyczka hipoteczna pod zastaw domu rodziców to alternatywa, w której młoda osoba zaciąga kredyt, wykorzystując nieruchomość rodziców jako zabezpieczenie. W tym przypadku rodzice nie są współkredytobiorcami, ale ich majątek służy jako gwarancja spłaty kredytu. To rozwiązanie może być korzystne, gdy rodzice posiadają wartościową nieruchomość, ale nie mają wysokich dochodów.

- Wspólny kredyt: rodzice są współkredytobiorcami, ich dochody zwiększają zdolność kredytową

- Kredyt pod zastaw: nieruchomość rodziców służy jako zabezpieczenie, rodzice nie są współkredytobiorcami

- Wspólny kredyt wymaga stabilnych dochodów od wszystkich kredytobiorców

- Kredyt pod zastaw nie wpływa na zdolność kredytową rodziców, ale obciąża ich majątek

Zalety kredytu hipotecznego z rodzicami

Główną zaletą kredytu hipotecznego z rodzicami jest znaczące zwiększenie zdolności kredytowej. Dzięki temu młode osoby mają szansę na uzyskanie wyższej kwoty kredytu lub lepszych warunków finansowych. Dodatkowo, wspólne zobowiązanie może ułatwić zgromadzenie wymaganego wkładu własnego.

Kredyt na zakup domu z pomocą rodziców często wiąże się z korzystniejszym oprocentowaniem. Banki postrzegają takie wnioski jako mniej ryzykowne, co może przełożyć się na niższe koszty kredytu. Ponadto, wsparcie rodziców może umożliwić zakup większej lub lepiej zlokalizowanej nieruchomości, co w długiej perspektywie może okazać się dobrą inwestycją.

| Aspekt | Bez udziału rodziców | Z udziałem rodziców |

|---|---|---|

| Zdolność kredytowa | Ograniczona do dochodów wnioskodawcy | Zwiększona o dochody rodziców |

| Maksymalna kwota kredytu | Niższa | Wyższa |

| Szanse na akceptację wniosku | Mniejsze | Większe |

Wady i ryzyka wspólnego kredytu

Mimo licznych zalet, kredyt mieszkaniowy z rodzicami niesie ze sobą pewne ryzyka. Najpoważniejszym z nich jest współodpowiedzialność finansowa. W przypadku problemów ze spłatą, bank może żądać uregulowania zobowiązania od każdego z kredytobiorców, co może obciążyć finanse rodziców.

Kolejną wadą jest potencjalne ograniczenie zdolności kredytowej rodziców. Udział w kredycie hipotecznym na dom rodziców może utrudnić im zaciągnięcie własnych zobowiązań w przyszłości. Warto też pamiętać, że wspólny kredyt może wpłynąć na relacje rodzinne, szczególnie w sytuacji problemów finansowych.

Istotnym aspektem jest również kwestia wieku rodziców. Banki często stosują ograniczenia wiekowe dla kredytobiorców, co może skrócić maksymalny okres kredytowania. To z kolei może przełożyć się na wyższe miesięczne raty, co stanowi dodatkowe obciążenie finansowe.

- Współodpowiedzialność finansowa za spłatę kredytu

- Ograniczenie zdolności kredytowej rodziców

- Potencjalne napięcia w relacjach rodzinnych

- Skrócenie maksymalnego okresu kredytowania ze względu na wiek rodziców

- Wyższe miesięczne raty w przypadku krótszego okresu spłaty

Wymagania banków przy kredycie z rodzicami

Kryteria wiekowe

Banki stosują określone limity wiekowe dla kredytobiorców. Zazwyczaj suma wieku kredytobiorcy i okresu kredytowania nie może przekraczać 70-75 lat w momencie spłaty ostatniej raty.

To oznacza, że im starsi są rodzice, tym krótszy może być maksymalny okres kredytowania. Warto to uwzględnić przy planowaniu wspólnego kredytu hipotecznego z rodzicami.

Ocena zdolności kredytowej

Przy ocenie zdolności kredytowej w przypadku kredytu na nieruchomość z udziałem rodziców, banki biorą pod uwagę dochody wszystkich kredytobiorców. Analizują stabilność zatrudnienia, wysokość i regularność dochodów oraz historię kredytową każdej osoby.

Ważnym aspektem jest również analiza zobowiązań finansowych. Bank sprawdza, czy łączne dochody wszystkich kredytobiorców są wystarczające do spłaty rat kredytu oraz pokrycia innych stałych wydatków. Dobra zdolność kredytowa rodziców może znacząco zwiększyć szanse na uzyskanie kredytu.

Kwestie prawne przy kredycie z rodzicami

Własność nieruchomości

W przypadku kredytu hipotecznego na dom rodziców, kwestia własności nieruchomości może być ustalona na różne sposoby. Najczęściej spotykane scenariusze to współwłasność wszystkich kredytobiorców lub wyłączna własność głównego kredytobiorcy.

Warto pamiętać, że bank nie wymaga, aby wszyscy kredytobiorcy byli właścicielami nieruchomości. Możliwe jest zaciągnięcie kredytu wspólnie z rodzicami, podczas gdy właścicielem mieszkania będzie tylko dziecko. Takie rozwiązanie może być korzystne z perspektywy planowania spadkowego.

Odpowiedzialność za spłatę

W świetle prawa, wszyscy kredytobiorcy są solidarnie odpowiedzialni za spłatę kredytu hipotecznego z rodzicami. Oznacza to, że bank może żądać spłaty całości zadłużenia od każdego z nich.

Ta odpowiedzialność trwa przez cały okres kredytowania, niezależnie od tego, kto faktycznie dokonuje spłat. Warto to dokładnie omówić i ustalić w gronie rodzinnym przed podjęciem decyzji o wspólnym kredycie.

W przypadku problemów ze spłatą, konsekwencje prawne mogą dotknąć wszystkich kredytobiorców, wpływając na ich zdolność kredytową i sytuację finansową.

Kiedy warto rozważyć kredyt hipoteczny z rodzicami?

Kredyt hipoteczny na dom rodziców warto rozważyć, gdy młoda osoba ma ograniczoną zdolność kredytową. Może to wynikać z niskich dochodów, krótkiej historii kredytowej lub niestabilnego zatrudnienia. W takiej sytuacji wsparcie rodziców może być kluczowe dla realizacji marzenia o własnym mieszkaniu.

Kolejnym scenariuszem jest chęć zakupu droższej nieruchomości. Jeśli samodzielna zdolność kredytowa nie pozwala na uzyskanie wystarczającej kwoty, kredyt mieszkaniowy z rodzicami może umożliwić sfinansowanie zakupu większego lub lepiej zlokalizowanego mieszkania.

Warto również rozważyć tę opcję, gdy rodzice posiadają stabilne dochody i dobrą historię kredytową, ale nie planują zakupu własnej nieruchomości. W takiej sytuacji mogą wesprzeć dziecko, nie rezygnując z własnych planów finansowych.

- Czy wszyscy kredytobiorcy mają stabilne źródła dochodu?

- Jak kredyt wpłynie na przyszłe plany finansowe rodziców?

- Czy ustalono jasne zasady odpowiedzialności za spłatę?

- Jak zostanie uregulowana kwestia własności nieruchomości?

- Czy wszyscy rozumieją długoterminowe konsekwencje wspólnego zobowiązania?

Proces wnioskowania o kredyt z udziałem rodziców

Proces wnioskowania o kredyt hipoteczny z rodzicami rozpoczyna się od wspólnej analizy sytuacji finansowej. Warto skonsultować się z doradcą kredytowym, który pomoże ocenić szanse na uzyskanie kredytu i doradzi najlepsze rozwiązanie.

Kolejnym krokiem jest zgromadzenie niezbędnej dokumentacji. Dotyczy to zarówno głównego kredytobiorcy, jak i rodziców występujących jako współkredytobiorcy lub poręczyciele.

Po skompletowaniu dokumentów, następuje złożenie wniosku kredytowego. Bank przeprowadzi dokładną analizę zdolności kredytowej wszystkich wnioskodawców oraz oceni wartość nieruchomości stanowiącej zabezpieczenie.

Ostatnim etapem jest podpisanie umowy kredytowej. Warto dokładnie zapoznać się z jej warunkami i upewnić się, że wszyscy kredytobiorcy rozumieją swoje prawa i obowiązki.

- Zaświadczenie o dochodach wszystkich kredytobiorców

- Dokumenty potwierdzające zatrudnienie (umowa o pracę, wpisy do CEIDG)

- Historia kredytowa (raport BIK)

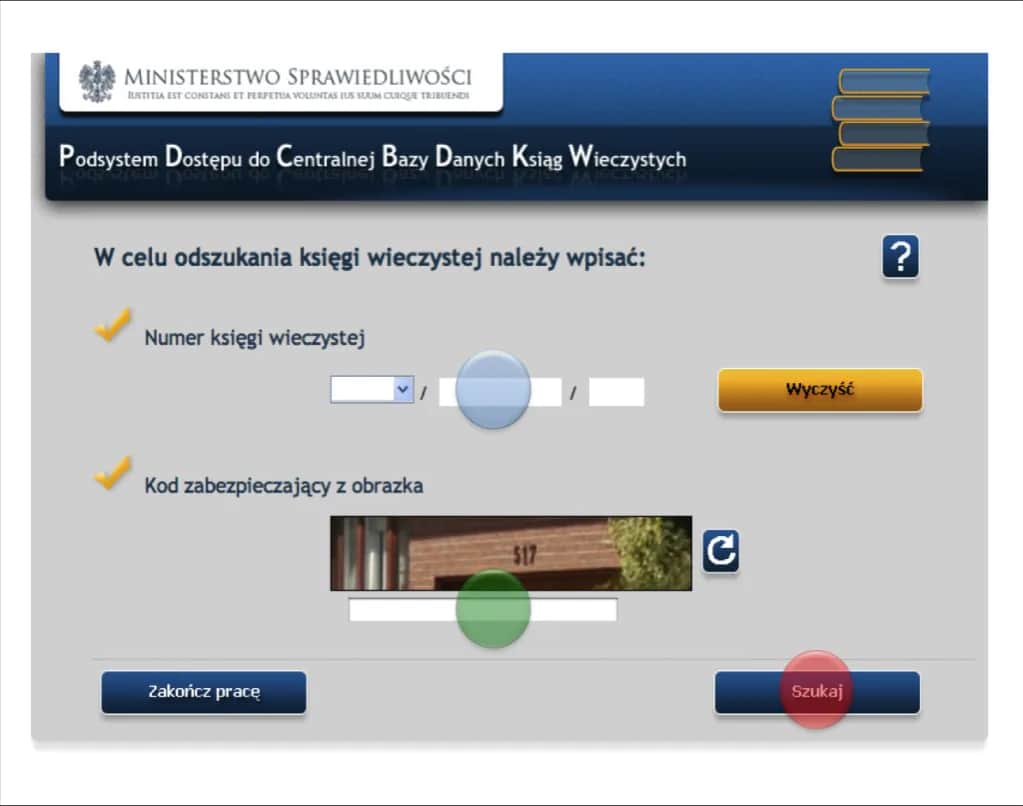

- Dokumenty dotyczące nieruchomości (np. wypis z księgi wieczystej)

- Oświadczenie majątkowe

- Dokumenty tożsamości wszystkich kredytobiorców

Alternatywy dla kredytu hipotecznego z rodzicami

Jedną z alternatyw dla kredytu hipotecznego na dom rodziców jest program rządowy "Bezpieczny Kredyt 2%". Oferuje on korzystne warunki finansowania dla młodych osób kupujących pierwsze mieszkanie, w tym niskie oprocentowanie i brak wymogu wkładu własnego.

Inną opcją jest skorzystanie z pożyczki hipotecznej udzielanej przez pracodawcę. Niektóre firmy oferują takie rozwiązania swoim pracownikom na preferencyjnych warunkach. Warto sprawdzić, czy nasz pracodawca ma w ofercie taki benefit.

Dla osób, które nie kwalifikują się do kredytu na zakup domu z pomocą rodziców, alternatywą może być najem z opcją wykupu. To rozwiązanie pozwala na stopniowe gromadzenie środków na zakup mieszkania, jednocześnie zapewniając miejsce do zamieszkania.

| Aspekt | Kredyt z rodzicami | Bezpieczny Kredyt 2% | Najem z opcją wykupu |

|---|---|---|---|

| Zdolność kredytowa | Zwiększona o dochody rodziców | Wymagana indywidualna zdolność | Nie wymaga zdolności kredytowej |

| Wkład własny | Zazwyczaj wymagany | Brak wymogu | Brak wymogu |

| Elastyczność wyboru nieruchomości | Duża | Ograniczona limitem ceny | Ograniczona ofertą wynajmu |

Kredyt hipoteczny z rodzicami: Klucz do własnego M czy ryzykowna decyzja?

Kredyt hipoteczny na dom rodziców to rozwiązanie, które może otworzyć drzwi do własnego mieszkania dla młodych osób o ograniczonej zdolności kredytowej. Oferuje dwie główne opcje: wspólny kredyt lub pożyczkę pod zastaw nieruchomości rodziców. Każda z nich ma swoje zalety, takie jak zwiększona zdolność kredytowa czy możliwość zakupu droższej nieruchomości, ale niesie też potencjalne ryzyka.

Decyzja o zaciągnięciu kredytu hipotecznego z rodzicami wymaga starannego rozważenia. Warto wziąć pod uwagę nie tylko aspekty finansowe, ale również prawne i rodzinne. Kluczowe jest zrozumienie współodpowiedzialności za spłatę, potencjalnego wpływu na relacje rodzinne oraz długoterminowych konsekwencji takiego zobowiązania.

Dla osób rozważających tę opcję, istotne jest dokładne przeanalizowanie alternatyw, takich jak programy rządowe czy najem z opcją wykupu. Ostateczna decyzja powinna być podjęta po konsultacji z doradcą finansowym i otwartej rozmowie w gronie rodzinnym, z uwzględnieniem indywidualnej sytuacji wszystkich zaangażowanych stron.