Kredyt pod zastaw mieszkania bez dochodów to rozwiązanie dla osób posiadających wartościową nieruchomość, ale niemających regularnych wpływów. Choć tradycyjne banki wymagają potwierdzenia zdolności kredytowej, istnieją alternatywne źródła finansowania, które oferują takie kredyty bez konieczności dokumentowania dochodów. Kluczowym elementem jest wartość nieruchomości służącej jako zabezpieczenie, która zazwyczaj określa wysokość możliwego do uzyskania kredytu.

Najważniejsze informacje:- Kredyt pod zastaw mieszkania to forma pożyczki hipotecznej

- Niektóre instytucje oferują kredyty bez wymogu dokumentowania dochodów

- Wartość kredytu zwykle wynosi 60-80% wartości nieruchomości

- Okres spłaty może sięgać nawet 20-25 lat

- Środki można przeznaczyć na dowolny cel, z wyjątkiem działalności gospodarczej

- Należy uwzględnić dodatkowe koszty, takie jak prowizja i wycena nieruchomości

Czym jest kredyt pod zastaw mieszkania bez dochodów?

Kredyt pod zastaw mieszkania bez dochodów to forma finansowania, w której nieruchomość służy jako zabezpieczenie spłaty zobowiązania, bez konieczności dokumentowania regularnych wpływów. To rozwiązanie skierowane do osób posiadających wartościową nieruchomość, ale niemających stałego źródła dochodu.

Główne cechy tego rodzaju kredytu to: brak weryfikacji dochodów, wysoka wartość zabezpieczenia (zazwyczaj 60-80% wartości nieruchomości), oraz możliwość przeznaczenia środków na dowolny cel, z wyjątkiem działalności gospodarczej. Okres spłaty może sięgać nawet 20-25 lat, co pozwala na rozłożenie zobowiązania na dłuższy czas.

Korzyści dla potencjalnych kredytobiorców:

- Dostęp do finansowania bez konieczności udokumentowania dochodów

- Możliwość wykorzystania wartości posiadanej nieruchomości

- Elastyczność w wykorzystaniu środków

- Szansa na uzyskanie wyższej kwoty kredytu w porównaniu do standardowych pożyczek

Instytucje oferujące kredyty hipoteczne bez weryfikacji dochodów

Na rynku finansowym istnieje kilka typów instytucji oferujących kredyty pod zastaw nieruchomości bez zaświadczeń. Każda z nich ma swoje specyficzne warunki i wymagania.

- Firmy pożyczkowe: często oferują najszybszy proces, ale z wyższym oprocentowaniem

- Prywatni inwestorzy: elastyczne warunki, ale wyższe ryzyko dla kredytobiorcy

- Spółdzielcze kasy oszczędnościowo-kredytowe: mogą oferować korzystniejsze warunki dla członków

- Banki hipoteczne: bardziej rygorystyczne wymogi, ale potencjalnie niższe oprocentowanie

- Fundusze inwestycyjne: często specjalizują się w nietypowych przypadkach finansowania

| Typ instytucji | Szybkość procesu | Oprocentowanie | Wymagania |

|---|---|---|---|

| Firmy pożyczkowe | Bardzo szybki | Wysokie | Niskie |

| Prywatni inwestorzy | Szybki | Bardzo wysokie | Zmienne |

| SKOK-i | Umiarkowany | Średnie | Średnie |

| Banki hipoteczne | Wolny | Niskie | Wysokie |

| Fundusze inwestycyjne | Umiarkowany | Wysokie | Średnie |

Jakie są wymagania i warunki uzyskania kredytu?

Kluczowe wymagania przy ubieganiu się o kredyt hipoteczny bez zarobków to:

1. Posiadanie nieruchomości o odpowiedniej wartości - to podstawowy warunek.

2. Czysta historia kredytowa - brak negatywnych wpisów w BIK jest często kluczowy.

3. Wiek kredytobiorcy - niektóre instytucje mają ograniczenia wiekowe.

4. Zgoda właściciela na obciążenie hipoteką - jeśli wnioskodawca nie jest właścicielem.

Wartość nieruchomości jako zabezpieczenie

Wartość nieruchomości jest kluczowym czynnikiem przy finansowaniu pod zastaw domu bez dokumentów. Instytucje finansowe opierają swoją decyzję głównie na tej wartości, gdyż stanowi ona zabezpieczenie w przypadku niewypłacalności kredytobiorcy.

Typowy zakres LTV (Loan-to-Value) wynosi 60-80%. Oznacza to, że można uzyskać kredyt w wysokości od 60% do 80% wartości nieruchomości.

Okres spłaty i oprocentowanie

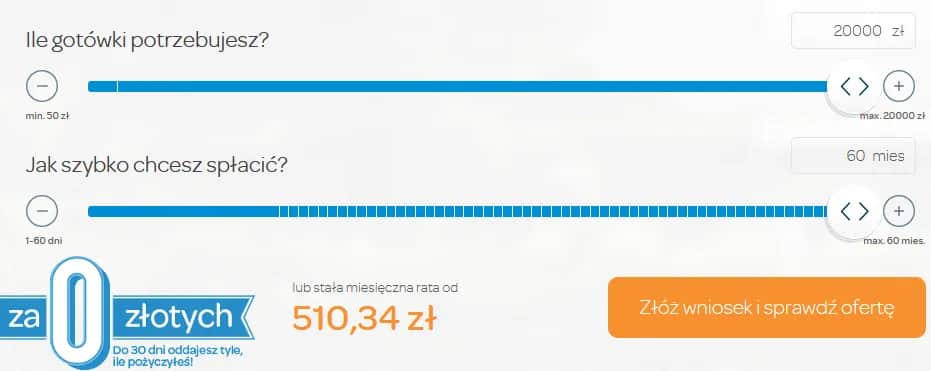

Okresy spłaty pożyczki hipotecznej bez weryfikacji dochodów mogą być długie, często sięgając 20-25 lat. To pozwala na rozłożenie spłaty na mniejsze raty, co jest korzystne przy braku regularnych dochodów.

Brak udokumentowanych dochodów zwykle skutkuje wyższym oprocentowaniem. Instytucje finansowe kompensują w ten sposób wyższe ryzyko związane z brakiem potwierdzenia zdolności kredytowej.

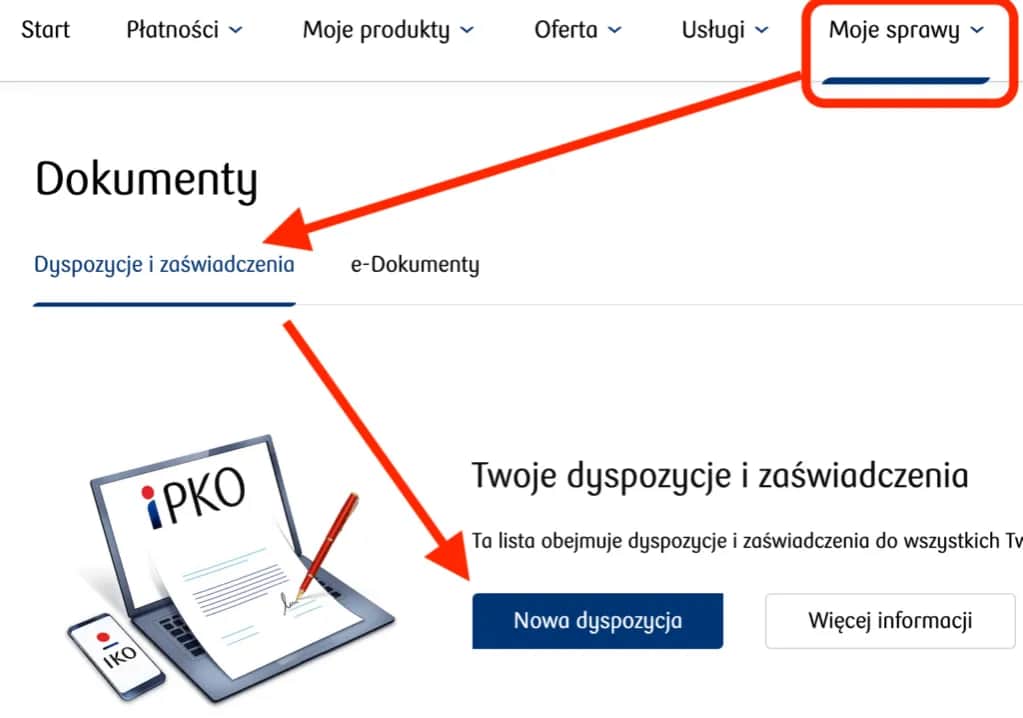

Proces aplikacji o kredyt pod zastaw mieszkania bez dochodów

Główne etapy procesu aplikacyjnego:

- Wybór instytucji finansowej i wstępna konsultacja

- Złożenie wniosku kredytowego wraz z wymaganą dokumentacją

- Wycena nieruchomości przez rzeczoznawcę

- Analiza wniosku przez instytucję finansową

- Decyzja kredytowa i podpisanie umowy

Niezbędne dokumenty

- Dowód osobisty - podstawowy dokument tożsamości

- Akt własności nieruchomości - potwierdza prawo do nieruchomości

- Wypis z księgi wieczystej - pokazuje stan prawny nieruchomości

- Oświadczenie majątkowe - deklaracja posiadanego majątku

- Zgoda współmałżonka (jeśli dotyczy) - wymagana przy wspólności majątkowej

- Dokumentacja techniczna nieruchomości - potrzebna do wyceny

Czy to się opłaca? Porównanie z tradycyjnymi kredytami hipotecznymi

Kredyt pod zastaw mieszkania bez dochodów może być atrakcyjną opcją dla osób bez udokumentowanych wpływów, ale warto porównać go z tradycyjnymi rozwiązaniami.

| Aspekt | Kredyt bez dochodów | Tradycyjny kredyt hipoteczny |

|---|---|---|

| Wymagania dochodowe | Brak | Wysokie |

| Oprocentowanie | Wyższe | Niższe |

| Okres spłaty | Do 25 lat | Do 35 lat |

| Kwota kredytu | Do 80% wartości nieruchomości | Do 90% wartości nieruchomości |

| Szybkość procesu | Zazwyczaj szybszy | Dłuższy |

Kredyt bez zdolności kredytowej pod zastaw mieszkania oferuje szybszy dostęp do finansowania dla osób bez udokumentowanych dochodów. Jednak wyższe oprocentowanie i potencjalnie krótszy okres spłaty mogą zwiększyć całkowity koszt kredytu. Tradycyjne kredyty hipoteczne, choć trudniejsze do uzyskania, często oferują korzystniejsze warunki finansowe w dłuższej perspektywie.

- Dokładnie przeanalizuj całkowity koszt kredytu, uwzględniając wszystkie opłaty

- Sprawdź reputację instytucji finansowej i przeczytaj opinie innych klientów

- Rozważ konsultację z niezależnym doradcą finansowym

- Upewnij się, że rozumiesz wszystkie warunki umowy, szczególnie dotyczące konsekwencji niespłacania rat

Ryzyko i konsekwencje niespłacenia kredytu

Niespłacanie kredytu pod zastaw nieruchomości bez formalności niesie ze sobą poważne ryzyko:

1. Utrata nieruchomości: W skrajnym przypadku bank może przejąć nieruchomość stanowiącą zabezpieczenie kredytu.

2. Pogorszenie historii kredytowej: Opóźnienia w spłacie mogą skutkować negatywnymi wpisami w BIK, utrudniając przyszłe finansowanie.3. Koszty windykacji: Nieterminowe spłaty mogą generować dodatkowe opłaty związane z procesem windykacji.

4. Postępowanie sądowe: W ostateczności kredytodawca może skierować sprawę do sądu, co wiąże się z dodatkowymi kosztami i stresem.

Jak minimalizować ryzyko?

- Dokładnie oszacuj swoje możliwości finansowe przed zaciągnięciem kredytu

- Stwórz finansową "poduszkę bezpieczeństwa" na wypadek nieprzewidzianych wydatków

- Rozważ ubezpieczenie kredytu

- Regularnie monitoruj swoje zobowiązania i budżet

- W razie problemów, szybko skontaktuj się z kredytodawcą, aby omówić możliwe rozwiązania

Alternatywne opcje finansowania dla osób bez udokumentowanych dochodów

Istnieją inne możliwości finansowania dla osób bez formalnego zatrudnienia. Warto je rozważyć przed zdecydowaniem się na kredyt pod zastaw mieszkania bez dochodów.

1. Pożyczki społecznościowe: Platformy łączące pożyczkobiorców z prywatnymi inwestorami, często oferujące elastyczne warunki.

2. Kredyty pod zastaw ruchomości: Możliwość uzyskania finansowania pod zastaw cennych przedmiotów, takich jak samochody czy biżuteria.

3. Pożyczki rodzinne: Nieformalne umowy z bliskimi, często z korzystniejszymi warunkami, ale mogące wpływać na relacje osobiste.

4. Crowdfunding: Zbieranie funduszy online na konkretny cel, szczególnie przydatne dla projektów biznesowych lub charytatywnych.

W porównaniu z kredytem pod zastaw mieszkania bez dochodów, te opcje często oferują niższe kwoty finansowania, ale mogą być łatwiejsze do uzyskania i wiązać się z mniejszym ryzykiem utraty majątku. Wybór zależy od indywidualnej sytuacji i potrzeb finansowych.

Jak wybrać najlepszą ofertę? Praktyczne wskazówki

- Porównaj oferty minimum 3-5 różnych instytucji finansowych

- Zwróć uwagę na całkowity koszt kredytu, nie tylko na oprocentowanie

- Sprawdź opinie o instytucji finansowej i jej historię na rynku

- Przeanalizuj warunki wcześniejszej spłaty kredytu

- Rozważ konsultację z niezależnym doradcą finansowym

- Dokładnie przeczytaj umowę, zwracając uwagę na "małe literki"

Wybierając kredyt pod zastaw mieszkania bez dochodów, kluczowe jest zrozumienie wszystkich aspektów oferty. Nie kieruj się tylko atrakcyjnymi hasłami reklamowymi. Pamiętaj, że ta decyzja może mieć długoterminowy wpływ na Twoją sytuację finansową. Zawsze staraj się zrozumieć pełne konsekwencje zaciągnięcia takiego zobowiązania i upewnij się, że jesteś w stanie je spłacić.

Kredyt pod zastaw mieszkania bez dochodów: Szansa i wyzwanie dla właścicieli nieruchomości

Kredyt pod zastaw mieszkania bez dochodów to specyficzny produkt finansowy, który otwiera drzwi do finansowania osobom posiadającym wartościową nieruchomość, ale bez regularnych, udokumentowanych wpływów. Choć może być atrakcyjną opcją w określonych sytuacjach, niesie ze sobą zarówno potencjalne korzyści, jak i znaczące ryzyko.

Kluczowe jest zrozumienie, że ten rodzaj kredytu często wiąże się z wyższym oprocentowaniem i potencjalnie krótszym okresem spłaty w porównaniu do tradycyjnych kredytów hipotecznych. Właściciele nieruchomości rozważający tę opcję powinni dokładnie przeanalizować swoją sytuację finansową, rozważyć alternatywne źródła finansowania i być świadomi konsekwencji niespłacania zobowiązania, włącznie z możliwością utraty nieruchomości.

Wybierając pożyczkę hipoteczną bez weryfikacji dochodów, kluczowe jest porównanie ofert różnych instytucji, zrozumienie wszystkich warunków umowy i realistyczna ocena własnych możliwości spłaty. W wielu przypadkach konsultacja z niezależnym doradcą finansowym może pomóc w podjęciu świadomej decyzji, która zabezpieczy interesy właściciela nieruchomości w długoterminowej perspektywie.