to ważny krok po spłacie kredytu hipotecznego. Proces ten wymaga złożenia odpowiednich dokumentów i uiszczenia opłaty. Kluczowe elementy to zgoda banku na wykreślenie, wypełniony wniosek oraz opłata sądowa w wysokości 100 zł. Procedura jest stosunkowo prosta, ale wymaga dokładności i spełnienia formalności. Najważniejsze informacje:

- Opłata za wykreślenie hipoteki wynosi 100 zł

- Potrzebna jest zgoda banku (kwit mazalny)

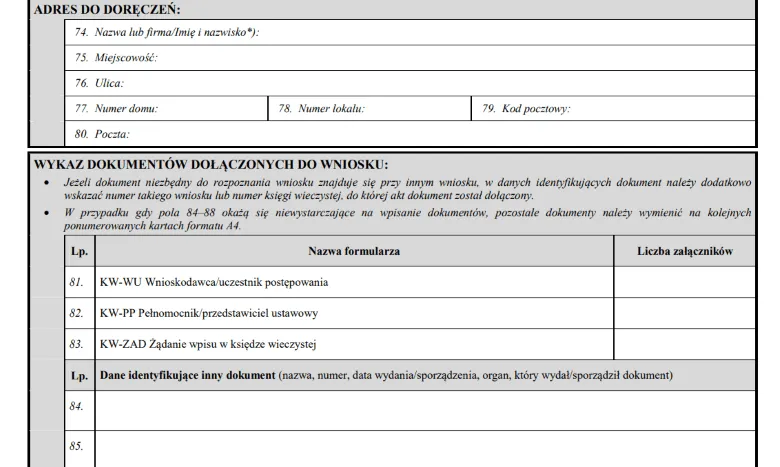

- Należy wypełnić wniosek KW-WPIS

- Bank ma obowiązek współpracy z właścicielem nieruchomości

- Dla prywatnych pożyczek zgoda musi być notarialnie poświadczona

Czym jest wykreślenie hipoteki?

Wykreślenie hipotekito proces usunięcia wpisu o hipotece z księgi wieczystej nieruchomości. Następuje ono po całkowitej spłacie kredytu hipotecznego. To kluczowy krok w uwolnieniu nieruchomości od obciążeń. Do wykreślenia hipoteki dochodzi najczęściej po spłacie kredytu mieszkaniowego lub gdy właściciel chce sprzedać nieruchomość wolną od obciążeń.

Opłata za wykreślenie hipoteki

Opłata za wykreślenie hipoteki wynosi 100 zł. To stała kwota, niezależna od wartości nieruchomości czy wysokości spłaconego kredytu.

Oto trzy sposoby uiszczenia opłaty sądowej za wykreślenie hipoteki:

- Zakup elektronicznych znaków opłaty sądowej online lub w kasie sądu

- Przelew na rachunek bankowy sądu (z podaniem numeru księgi wieczystej i celu przelewu)

- Wpłata gotówkowa bezpośrednio w kasie sądu

Dokumenty wymagane do wykreślenia hipoteki

Do przeprowadzenia procedury wykreślenia hipoteki niezbędne są trzy kluczowe dokumenty:

- Zgoda banku na wykreślenie hipoteki (tzw. kwit mazalny) - dokument potwierdzający spłatę zadłużenia i zgodę na usunięcie wpisu

- Wypełniony wniosek o wykreślenie hipoteki (formularz KW-WPIS) - oficjalny dokument inicjujący procedurę w sądzie

- Dowód uiszczenia opłaty sądowej - potwierdzenie wpłaty 100 zł

Zgoda banku na wykreślenie hipoteki

"Kwit mazalny" to potoczna nazwa dokumentu wydawanego przez bank, potwierdzającego całkowitą spłatę kredytu. Zawiera on oficjalną zgodę na wykreślenie hipoteki z księgi wieczystej. To kluczowy element procesu.

W przypadku kredytów bankowych, zgoda na wykreślenie hipoteki nie wymaga notarialnego poświadczenia.

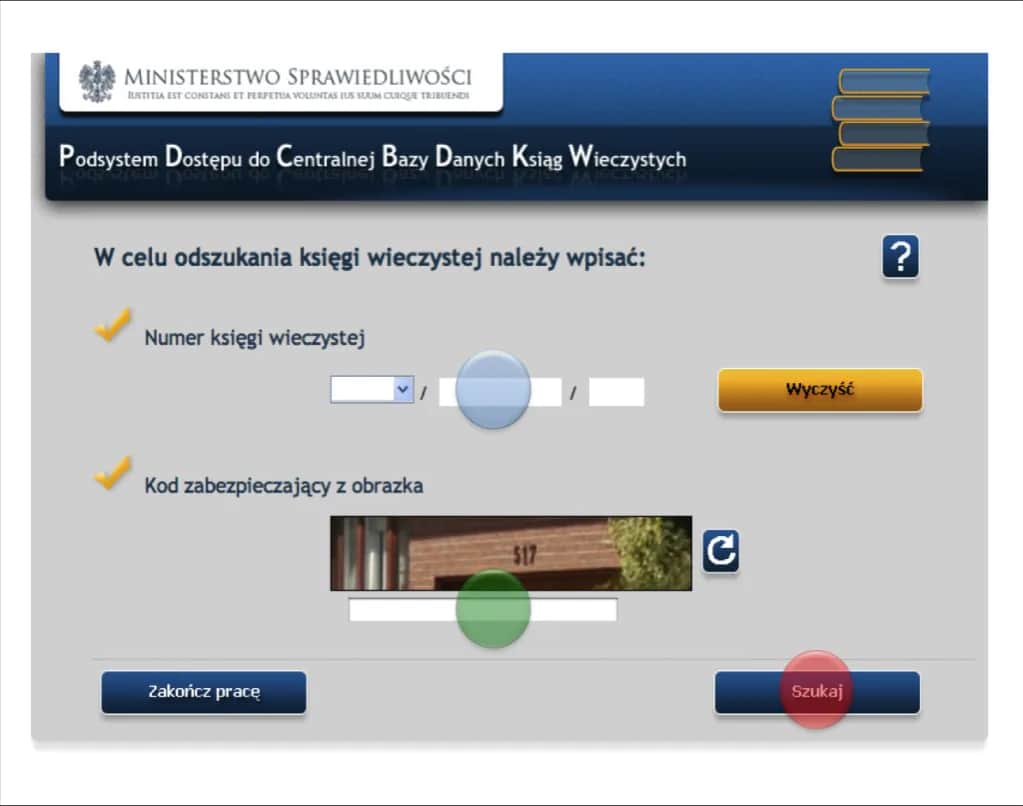

Wniosek o wykreślenie hipoteki (KW-WPIS)

Formularz KW-WPIS to oficjalny dokument sądowy, niezbędny do zainicjowania procedury wykreślenia hipoteki. Zawiera on dane właściciela, nieruchomości oraz szczegóły dotyczące hipoteki do usunięcia.

Formularz KW-WPIS można pobrać ze strony internetowej Ministerstwa Sprawiedliwości lub otrzymać w sądzie.

Krok po kroku: procedura wykreślenia hipoteki

Oto szczegółowy proces wykreślenia hipoteki:

- Spłać całkowicie kredyt hipoteczny.

- Uzyskaj od banku zgodę na wykreślenie hipoteki (kwit mazalny).

- Wypełnij wniosek KW-WPIS o wykreślenie hipoteki.

- Uiść opłatę sądową w wysokości 100 zł.

- Złóż komplet dokumentów w sądzie rejonowym właściwym dla lokalizacji nieruchomości.

- Poczekaj na decyzję sądu i wykreślenie hipoteki z księgi wieczystej.

Rola banku w procesie wykreślenia hipoteki

Bank, jako wierzyciel hipoteczny, ma obowiązek współpracy z właścicielem nieruchomości podczas procedury wykreślenia hipoteki. Jego głównym zadaniem jest wydanie dokumentu potwierdzającego spłatę kredytu i wyrażającego zgodę na usunięcie wpisu.

Współpraca między bankiem a właścicielem nieruchomości jest kluczowa dla sprawnego przeprowadzenia procesu. Bank powinien przygotować niezbędne dokumenty bez zbędnej zwłoki.

Wykreślenie hipoteki dla kredytów bankowych vs prywatnych pożyczek

| Aspekt | Kredyty bankowe | Prywatne pożyczki |

|---|---|---|

| Zgoda na wykreślenie | Nie wymaga poświadczenia notarialnego | Wymaga poświadczenia notarialnego |

| Formalności | Uproszczone | Bardziej skomplikowane |

| Czas trwania procesu | Zazwyczaj krótszy | Potencjalnie dłuższy |

| Koszty dodatkowe | Brak | Możliwe koszty notarialne |

Specyfika wykreślenia hipoteki przy prywatnych pożyczkach

W przypadku prywatnych pożyczek, procedura wykreślenia hipoteki jest nieco bardziej skomplikowana. Wymaga ona dodatkowych formalności, w tym potwierdzenia autentyczności dokumentów i zgody pożyczkodawcy.

Kluczowym wymogiem jest notarialne poświadczenie zgody na wykreślenie hipoteki od prywatnego pożyczkodawcy.

Jak długo trwa wykreślenie hipoteki?

Wykreślenie hipoteki zazwyczaj trwa od 2 do 4 tygodni od momentu złożenia kompletu dokumentów w sądzie. Jednak w niektórych przypadkach proces może się wydłużyć.

Czynniki wpływające na czas trwania procesu:

- Obciążenie sądu sprawami

- Kompletność i poprawność złożonych dokumentów

- Szybkość współpracy z bankiem

- Specyfika danej sprawy (np. prywatna pożyczka vs kredyt bankowy)

Konsekwencje niewykreślenia hipoteki

Zaniedbanie wykreślenia hipoteki może prowadzić do poważnych komplikacji. Nieruchomość nadal figuruje jako obciążona, co może utrudnić jej sprzedaż lub zaciągnięcie nowego kredytu. Dodatkowo, mogą pojawić się problemy prawne związane z nieaktualnymi wpisami w księdze wieczystej.

Dlatego zaleca się rozpoczęcie procedury wykreślenia hipoteki niezwłocznie po całkowitej spłacie kredytu.

Wykreślenie hipoteki: kluczowe kroki i aspekty prawne

Wykreślenie hipoteki to istotny proces prawny, który następuje po całkowitej spłacie kredytu hipotecznego. Wymaga on złożenia odpowiednich dokumentów, w tym zgody banku i wniosku KW-WPIS, oraz uiszczenia opłaty sądowej w wysokości 100 zł. Procedura ta, choć stosunkowo prosta, wymaga dokładności i terminowości.

Warto pamiętać o różnicach między wykreśleniem hipoteki dla kredytów bankowych a prywatnych pożyczek. Te ostatnie wymagają dodatkowych formalności, w tym notarialnego poświadczenia zgody. Niezależnie od rodzaju zobowiązania, szybkie działanie po spłacie kredytu jest kluczowe, aby uniknąć potencjalnych komplikacji prawnych i ułatwić przyszłe transakcje związane z nieruchomością.

Choć procedura wykreślenia hipoteki może trwać od 2 do 4 tygodni, warto podjąć ten wysiłek, aby cieszyć się pełnią praw do swojej nieruchomości i uniknąć problemów w przyszłości.