to ważny krok dla właścicieli nieruchomości po spłacie zobowiązań. Proces wymaga złożenia wniosku w sądzie rejonowym i uiszczenia opłaty 100 zł. Kluczowe jest uzyskanie zgody wierzyciela na wykreślenie hipoteki. Wniosek składa się na formularzu KW-WPIS, dostępnym na stronie Ministerstwa Sprawiedliwości. Najważniejsze informacje:

- Wniosek składa się w sądzie prowadzącym księgę wieczystą

- Opłata sądowa wynosi 100 zł

- Wymagane jest zaświadczenie o spłacie zadłużenia od wierzyciela

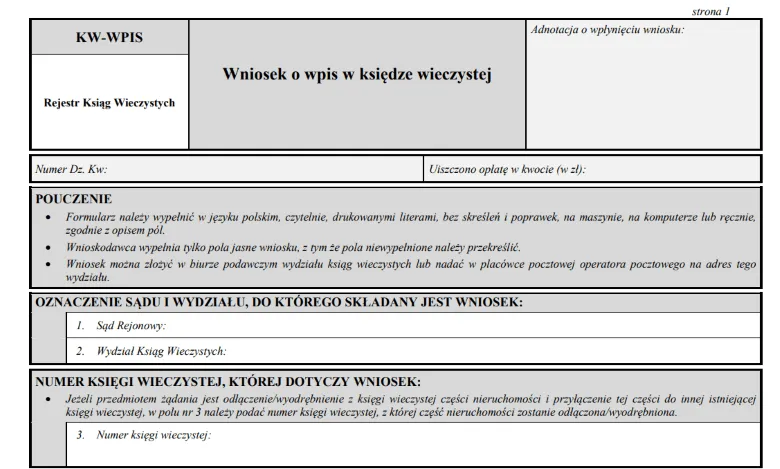

- Formularz KW-WPIS jest niezbędny do złożenia wniosku

- Bank ma obowiązek wystawić tzw. kwit mazalny

- Opłatę można uiścić elektronicznie, przelewem lub w kasie sądu

Czym jest wykreślenie hipoteki?

Wykreślenie hipoteki z księgi wieczystejto usunięcie wpisu o obciążeniu nieruchomości po spłacie zobowiązania. To formalna procedura, która oczyszcza stan prawny nieruchomości. Dla właścicieli oznacza to odzyskanie pełnej swobody dysponowania swoją własnością.

Opłata za wykreślenie hipoteki

Koszt wykreślenia hipoteki to stała opłata sądowa wynosząca 100 zł. Kwota ta jest jednolita w całym kraju, co upraszcza proces i zapewnia równe traktowanie wszystkich wnioskodawców.

Sposoby uiszczenia opłaty

- Zakup e-znaków opłaty sądowej

- Przelew bankowy na konto sądu

- Wpłata w kasie sądu

E-znaki można nabyć online, co oszczędza czas. Przelew wymaga podania numeru księgi wieczystej. Wpłata w kasie jest najszybsza, ale ograniczona godzinami pracy sądu.

Procedura składania wniosku o wykreślenie hipoteki

Wniosek o wykreślenie hipoteki składa się w sądzie rejonowym prowadzącym księgę wieczystą. Można to zrobić osobiście lub wysłać pocztą, co jest wygodne dla osób z odległych miejscowości.

Wymagane dokumenty

- Zaświadczenie o spłacie zadłużenia

- Zgoda wierzyciela na wykreślenie hipoteki

- Dowód uiszczenia opłaty sądowej

Zaświadczenie potwierdza brak długu. Zgoda wierzyciela to kluczowy dokument dla sądu. Dowód opłaty to najczęściej potwierdzenie przelewu lub e-znaki.

Formularz KW-WPIS - klucz do wykreślenia hipoteki

Formularz KW-WPIS jest dostępny na stronie Ministerstwa Sprawiedliwości. Wypełniając go, należy precyzyjnie wpisać dane sądu, numer księgi wieczystej oraz zaznaczyć odpowiednie pola dotyczące wykreślenia hipoteki. Dokładność jest kluczowa - błędy mogą opóźnić proces.

Kluczowe informacje w formularzu KW-WPIS

- Dane wnioskodawcy

- Numer księgi wieczystej

- Oznaczenie żądania

- Uzasadnienie wniosku

Dane wnioskodawcy muszą być zgodne z księgą wieczystą. Numer księgi to unikalny identyfikator nieruchomości. Oznaczenie żądania wskazuje na wykreślenie hipoteki. Uzasadnienie zawiera informację o spłacie zobowiązania.

Rola banku w procesie wykreślenia hipoteki

Bank, jako wierzyciel, ma obowiązek wydać dokumenty potwierdzające spłatę kredytu. Kluczowym dokumentem jest kwit mazalny - formalne potwierdzenie zgody na wykreślenie hipoteki.

Jak uzyskać kwit mazalny?

By otrzymać kwit mazalny, należy złożyć wniosek w banku po całkowitej spłacie kredytu. Bank ma obowiązek wydać dokument w ciągu 14 dni. Zwykle proces trwa od kilku dni do tygodnia, zależnie od instytucji.

| Aspekt | Tradycyjna metoda | Elektroniczna metoda |

|---|---|---|

| Czas złożenia | W godzinach pracy sądu | 24/7 |

| Koszt | 100 zł + ewentualne koszty dojazdu | 100 zł |

| Wygoda | Wymaga wizyty w sądzie | Z dowolnego miejsca z dostępem do internetu |

Ile trwa wykreślenie hipoteki?

Procedura wykreślenia hipoteki trwa zwykle od 7 do 30 dni. Czas może się wydłużyć przy dużej liczbie wniosków w sądzie. Kompletność dokumentacji i bezbłędne wypełnienie formularza KW-WPIS znacząco przyspiesza proces.

Najczęstsze błędy przy składaniu wniosku

- Niekompletna dokumentacja

- Błędy w numerze księgi wieczystej

- Brak opłaty sądowej

- Nieprawidłowe wypełnienie formularza KW-WPIS

Dokładne sprawdzenie dokumentów zapobiega odrzuceniu wniosku. Dwukrotne sprawdzenie numeru księgi jest kluczowe. Załączenie potwierdzenia opłaty to must-have. Uważne czytanie instrukcji formularza KW-WPIS pomaga uniknąć błędów.

Co zrobić po wykreśleniu hipoteki?

Po wykreśleniu hipoteki warto odebrać zaktualizowany odpis z księgi wieczystej. Następnie należy poinformować ubezpieczyciela o zmianie statusu nieruchomości. Warto też rozważyć nowe możliwości finansowe, jak refinansowanie czy inwestycje, które otwierają się przed właścicielem odciążonej nieruchomości.

Kluczowe kroki do skutecznego wykreślenia hipoteki

Wykreślenie hipoteki z księgi wieczystej to proces, który wymaga staranności i uwagi do szczegółów. Pamiętaj o stałej opłacie sądowej wynoszącej 100 zł i przygotuj wszystkie niezbędne dokumenty, w tym zaświadczenie o spłacie zadłużenia i zgodę wierzyciela.

Kluczem do sukcesu jest prawidłowe wypełnienie formularza KW-WPIS. Zwróć szczególną uwagę na dokładność danych, zwłaszcza numer księgi wieczystej. Unikaj typowych błędów, takich jak niekompletna dokumentacja czy brak potwierdzenia opłaty sądowej.

Pamiętaj, że bank odgrywa istotną rolę w tym procesie, wydając kwit mazalny. Po pomyślnym wykreśleniu hipoteki, nie zapomnij o aktualizacji dokumentów i rozważeniu nowych możliwości finansowych. Cały proces może potrwać od 7 do 30 dni, ale dokładność i kompletność wniosku mogą znacznie przyspieszyć tę procedurę.