Dobranie kredytu hipotecznego to proces zwiększania już istniejącego kredytu na zakup nieruchomości. Może być konieczne, gdy potrzebujemy dodatkowych środków na remont lub wykończenie domu. To alternatywa dla zaciągania nowego kredytu. Wymaga ponownej oceny zdolności kredytowej przez bank.

Proces ten wiąże się z pewnymi kosztami i formalnościami. Ważne, by dokładnie przemyśleć tę decyzję. Istnieją też inne opcje finansowania, jak pożyczka gotówkowa czy refinansowanie kredytu. Najważniejsze informacje:- Dobranie kredytu to zwiększenie kwoty już zaciągniętego kredytu hipotecznego

- Wymaga złożenia wniosku i ponownej oceny zdolności kredytowej

- Wiąże się z dodatkowymi kosztami, takimi jak prowizja czy opłaty za aneks do umowy

- Alternatywą może być pożyczka gotówkowa lub refinansowanie kredytu

- Kluczowe jest porównanie ofert różnych banków przed podjęciem decyzji

Czym jest dobranie kredytu hipotecznego?

Dobranie kredytu hipotecznego to proces zwiększenia kwoty kredytu już zaciągniętego na zakup nieruchomości. To opcja dla kredytobiorców, którzy potrzebują dodatkowych środków finansowych.

Kredytobiorcy decydują się na podwyższenie kwoty kredytu z różnych powodów. Najczęściej są to nieplanowane koszty remontu lub wykończenia nieruchomości. Czasem chodzi o sfinansowanie rozbudowy domu czy zakup dodatkowego wyposażenia. Bywa też, że dobranie kredytu hipotecznego jest konieczne do pokrycia wzrostu cen materiałów budowlanych lub robocizny.

Proces dobierania kredytu hipotecznego

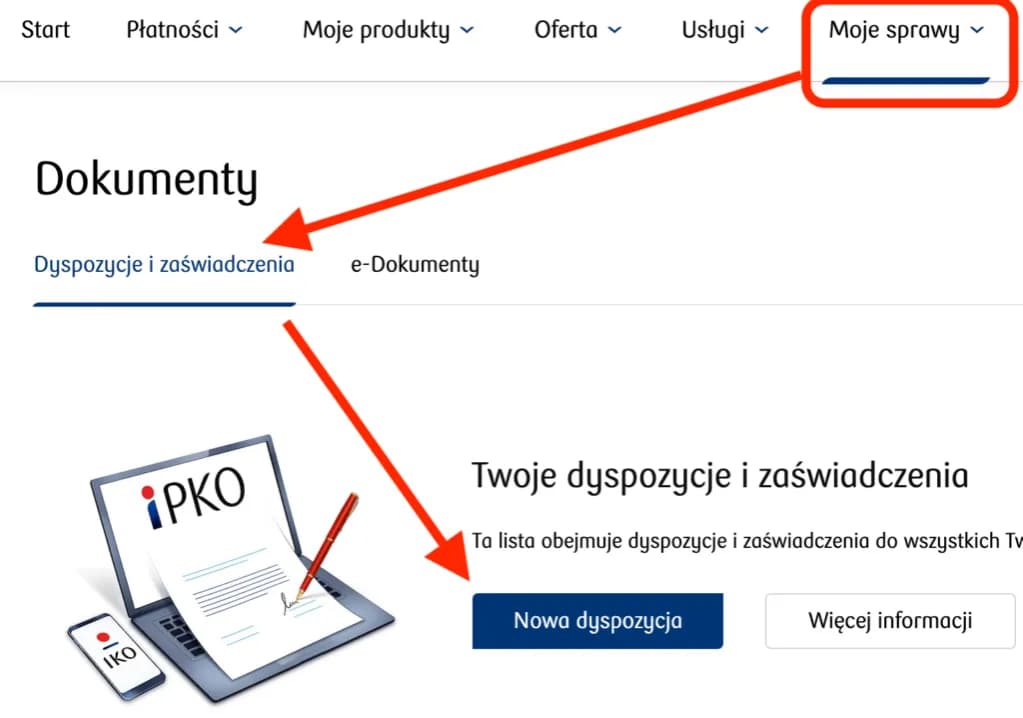

Kontakt z bankiem

Pierwszym krokiem jest rozmowa z doradcą kredytowym w banku, który udzielił pierwotnego kredytu. To kluczowy moment, by dowiedzieć się o możliwościach i warunkach zwiększenia kredytu hipotecznego.

Przed spotkaniem warto przygotować:

- Aktualną sytuację finansową (dochody, wydatki)

- Powód dobrania kredytu hipotecznego

- Szacunkową kwotę potrzebnego dofinansowania

- Dokumentację dotyczącą nieruchomości

Składanie wniosku o zwiększenie kredytu

Po wstępnej rozmowie kolejnym etapem jest złożenie formalnego wniosku o podwyższenie kwoty kredytu. Procedura ta wymaga wypełnienia odpowiednich formularzy i dostarczenia wymaganych dokumentów. Bank dokładnie analizuje wniosek, biorąc pod uwagę aktualną sytuację finansową kredytobiorcy.

Kluczowe elementy wniosku to aktualne dane finansowe oraz cel dobrania kredytu hipotecznego. Ważne jest precyzyjne określenie kwoty i przedstawienie planu spłaty.

Ocena zdolności kredytowej

Bank ponownie ocenia zdolność kredytową wnioskodawcy. To kluczowy etap, od którego zależy decyzja o zwiększeniu kredytu hipotecznego. Proces ten może trwać od kilku dni do kilku tygodni, w zależności od polityki banku.

Czynniki wpływające na decyzję banku:

- Aktualne dochody i stabilność zatrudnienia

- Historia spłat dotychczasowego kredytu

- Całkowite zadłużenie kredytobiorcy

- Aktualna wartość nieruchomości

- Wiek kredytobiorcy i pozostały okres kredytowania

Niezbędne dokumenty przy dobieraniu kredytu

Przygotowanie odpowiedniej dokumentacji to klucz do sprawnego procesu dobrania kredytu hipotecznego.

- Wniosek o zwiększenie kwoty kredytu

- Aktualne zaświadczenie o dochodach

- Dokumenty potwierdzające cel dobrania kredytu (np. kosztorys remontu)

- Aktualny operat szacunkowy nieruchomości

- Historia spłat dotychczasowego kredytu

- Oświadczenie o stanie majątkowym

- Zgoda współmałżonka (jeśli dotyczy)

Pamiętaj, że bank może zażądać dodatkowych dokumentów. Szybkie ich dostarczenie przyspieszy cały proces podwyższenia kwoty kredytu.

Koszty związane z dobraniem kredytu hipotecznego

Prowizje bankowe

Dobranie kredytu hipotecznego wiąże się z dodatkowymi kosztami. Prowizja za zwiększenie kwoty kredytu to jeden z głównych wydatków. Zazwyczaj wynosi ona od 1% do 4% kwoty podwyższenia kredytu. Niektóre banki oferują okresowe promocje z niższą prowizją.

Dodatkowe opłaty

Oprócz prowizji, mogą pojawić się inne koszty:

- Opłata za rozpatrzenie wniosku

- Koszt aneksu do umowy kredytowej

- Opłata za wycenę nieruchomości

- Koszty notarialne (jeśli wymagane)

Opłata za rozpatrzenie wniosku to jednorazowy koszt analizy dokumentów. Koszt aneksu to opłata za zmianę warunków umowy. Wycena nieruchomości może być konieczna do aktualizacji jej wartości. Koszty notarialne pojawiają się, gdy zmiana wymaga formy aktu notarialnego.

Zabezpieczenia i ubezpieczenia

Bank może wymagać dodatkowych zabezpieczeń przy zwiększeniu kredytu hipotecznego. Najczęściej jest to podwyższenie kwoty hipoteki na nieruchomości. W niektórych przypadkach konieczne może być ustanowienie dodatkowego zabezpieczenia.

Banki często wymagają też dodatkowych ubezpieczeń. Może to być ubezpieczenie na życie kredytobiorcy lub ubezpieczenie nieruchomości na wyższą kwotę. Niektóre instytucje oferują też ubezpieczenie od utraty pracy.Alternatywy dla dobrania kredytu hipotecznego

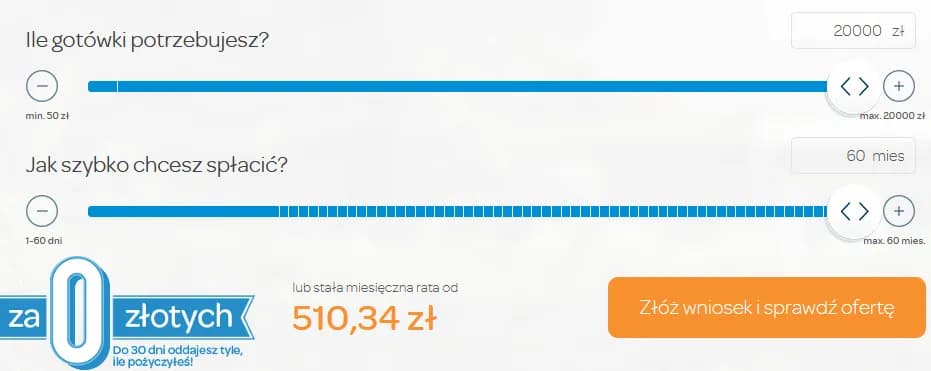

Pożyczka gotówkowa

Pożyczka gotówkowa to szybsza, ale często droższa alternatywa dla dobrania kredytu hipotecznego. Proces jest prostszy i krótszy, co może być kluczowe przy pilnych potrzebach finansowych. Nie wymaga też zmian w pierwotnej umowie kredytu hipotecznego.Zaletą jest szybkość uzyskania środków, wadą - wyższe oprocentowanie i krótszy okres spłaty. To opcja warta rozważenia przy mniejszych kwotach lub gdy bank odmówi zwiększenia kredytu hipotecznego.

Refinansowanie kredytu

Refinansowanie hipoteki to spłata obecnego kredytu nowym, często na korzystniejszych warunkach. To kompleksowe rozwiązanie, które może połączyć zwiększenie kwoty kredytu z poprawą jego ogólnych warunków.

Korzyści z refinansowania mogą być znaczące. Możesz uzyskać niższe oprocentowanie, wydłużyć okres spłaty, a jednocześnie pozyskać dodatkowe środki. To szczególnie korzystne, gdy Twoja zdolność kredytowa znacząco się poprawiła od czasu zaciągnięcia pierwotnego kredytu. Refinansowanie daje też szansę na zmianę banku na oferujący lepsze warunki.

Jak porównywać oferty banków?

Porównanie ofert to klucz do znalezienia najlepszego rozwiązania dla dobrania kredytu hipotecznego.

- Oprocentowanie (stałe vs zmienne)

- Prowizja za zwiększenie kwoty kredytu

- Dodatkowe opłaty i koszty

- Wymagane zabezpieczenia i ubezpieczenia

- Elastyczność w spłacie (możliwość nadpłat, wakacji kredytowych)

- Całkowity koszt kredytu po zwiększeniu

Warto skorzystać z kalkulatorów kredytowych dostępnych online. Pomocne mogą być też porównywarki ofert bankowych. Nie zapominaj o konsultacji z niezależnym doradcą finansowym, który może pomóc w analizie ofert i negocjacjach z bankami.

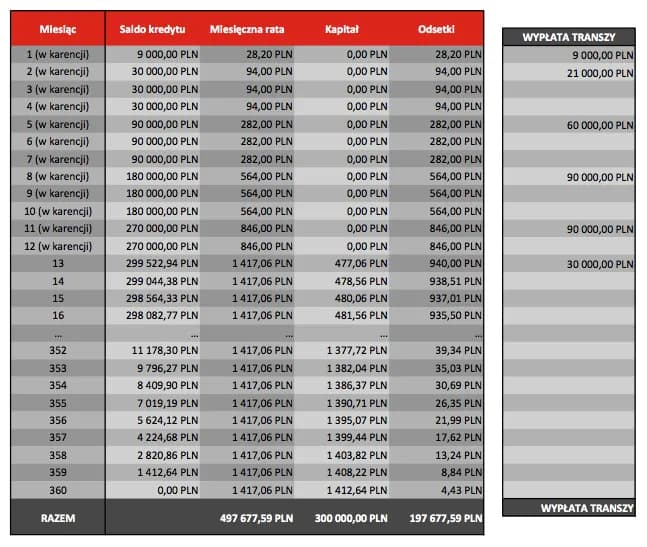

| Bank | Prowizja | Oprocentowanie | Dodatkowe koszty | Czas rozpatrzenia wniosku |

|---|---|---|---|---|

| Bank A | 1,5% | WIBOR 3M + 2,1% | Opłata za aneks: 300 zł | 14 dni |

| Bank B | 2% | WIBOR 3M + 1,9% | Brak | 10 dni |

| Bank C | 1% | WIBOR 3M + 2,3% | Ubezpieczenie: 0,1% rocznie | 21 dni |

| Bank D | 0% (promocja) | WIBOR 3M + 2,5% | Opłata za wycenę: 400 zł | 7 dni |

| Bank E | 1,8% | WIBOR 3M + 2,0% | Brak | 14 dni |

Analiza własnej sytuacji finansowej przed dobraniem kredytu

Dokładna analiza własnej sytuacji finansowej to fundament odpowiedzialnej decyzji o dobraniu kredytu hipotecznego. To krok, który może uchronić przed problemami finansowymi w przyszłości.Kluczowe jest realne oszacowanie swoich możliwości spłaty zwiększonego zobowiązania. Weź pod uwagę nie tylko obecne dochody, ale też potencjalne zmiany w przyszłości. Zastanów się nad stabilnością swojego zatrudnienia i perspektywami zawodowymi. Rozważ też, jak zwiększenie kredytu hipotecznego wpłynie na Twój comiesięczny budżet i styl życia.

Wskazówki do przeprowadzenia analizy:

- Sporządź szczegółowy budżet domowy

- Oblicz, jaką część dochodów pochłonie rata po zwiększeniu kredytu

- Przeanalizuj swoje oszczędności i plany finansowe na przyszłość

- Rozważ potencjalne scenariusze (np. utrata pracy, spadek dochodów)

- Skonsultuj się z doradcą finansowym lub księgowym

Klucz do mądrego zwiększenia kredytu hipotecznego

Dobranie kredytu hipotecznego to ważna decyzja finansowa, która wymaga starannego przemyślenia. Proces ten oferuje szansę na pozyskanie dodatkowych środków, ale niesie ze sobą też zobowiązania i koszty. Kluczowe jest dokładne przeanalizowanie własnej sytuacji finansowej i porównanie ofert różnych banków.

Pamiętaj, że zwiększenie kredytu hipotecznego to nie jedyne rozwiązanie. Pożyczka gotówkowa czy refinansowanie kredytu mogą być w niektórych przypadkach lepszymi opcjami. Zawsze warto rozważyć różne alternatywy i wybrać tę, która najlepiej odpowiada Twoim potrzebom i możliwościom finansowym.

Niezależnie od wybranej opcji, najważniejsze jest odpowiedzialne podejście do dodatkowego zadłużenia. Upewnij się, że jesteś w stanie spłacać zwiększone raty bez nadmiernego obciążenia swojego budżetu. Mądre decyzje finansowe dziś to klucz do stabilnej przyszłości finansowej.