Refinansowanie kredytu hipotecznego to proces, który może przynieść znaczące oszczędności, ale wiąże się też z pewnymi kosztami. Główne wydatki to operat szacunkowy nieruchomości, prowizje bankowe oraz opłaty za zmiany w księdze wieczystej. Decyzja o refinansowaniu powinna być poprzedzona dokładną analizą finansową. Warto rozważyć nie tylko niższą ratę, ale też dodatkowe opcje oferowane przez banki.

Kluczowe informacje:

- Koszty refinansowania mogą obejmować wycenę nieruchomości, prowizje i opłaty bankowe

- Opłacalność zależy od pozostałej do spłaty kwoty kredytu

- Należy uwzględnić możliwość zmiany okresu kredytowania i oprocentowania

- Warto porównać oferty różnych banków i dokładnie przeliczyć potencjalne korzyści

- Refinansowanie ma sens głównie przy dużej pozostałej kwocie do spłaty

Co to jest refinansowanie kredytu hipotecznego?

Refinansowanie kredytu hipotecznego to proces zamiany obecnego zobowiązania na nowe, często na korzystniejszych warunkach. Polega na spłacie starego kredytu środkami z nowego, udzielonego przez inny bank lub ten sam.

Główne powody, dla których ludzie decydują się na refinansowanie:

- Obniżenie miesięcznej raty kredytu

- Skrócenie okresu spłaty zobowiązania

- Zmiana waluty kredytu

- Uwolnienie dodatkowych środków na inne cele

Jakie są główne koszty refinansowania kredytu hipotecznego?

Koszty refinansowania kredytu hipotecznego mogą znacząco wpłynąć na opłacalność całego procesu. Oto lista głównych wydatków:

- Operat szacunkowy nieruchomości - wycena wymagana przez nowy bank

- Prowizja za wcześniejszą spłatę w starym banku

- Prowizja za udzielenie nowego kredytu

- Ubezpieczenie kredytu hipotecznego

- Opłaty za zmianę hipoteki w księdze wieczystej

- Podatek od czynności cywilnoprawnych (PCC-3)

| Koszt | Szacunkowa kwota |

|---|---|

| Operat szacunkowy | 300-700 zł |

| Prowizja za wcześniejszą spłatę | 0-3% kwoty kredytu |

| Prowizja za nowy kredyt | 0-3% kwoty kredytu |

| Ubezpieczenie | 0,1-0,2% rocznie |

| Zmiana hipoteki | 300 zł |

| PCC-3 | 19 zł |

Opłata za wcześniejszą spłatę - czy zawsze występuje?

Bank może naliczyć opłatę za wcześniejszą spłatę kredytu hipotecznego głównie przy zobowiązaniach ze stałym oprocentowaniem lub kredytach ze zmiennym oprocentowaniem spłacanych przed upływem 3 lat.

Wyjątki, kiedy opłata nie jest naliczana:

- Po upływie 3 lat od zawarcia umowy kredytowej ze zmiennym oprocentowaniem

- W przypadku niektórych kredytów z dopłatami rządowymi

- Gdy bank zrezygnował z tej opłaty w ramach promocji

Prowizja za udzielenie nowego kredytu - na co zwrócić uwagę?

Prowizja to jednorazowa opłata za udzielenie kredytu, najczęściej obliczana jako procent od kwoty zobowiązania. Zwykle waha się od 0% do 3% wartości kredytu.

Sposoby na negocjowanie niższej prowizji:

- Skorzystanie z oferty promocyjnej banku

- Przeniesienie innych produktów bankowych (np. konta osobistego)

- Zakup dodatkowych usług (np. ubezpieczenia)

- Negocjacje indywidualne, szczególnie przy wysokich kwotach kredytu

Koszty dodatkowe - o czym warto pamiętać?

Przy refinansowaniu kredytu hipotecznego mogą pojawić się mniej oczywiste wydatki związane z refinansowaniem hipoteki:

- Ubezpieczenie pomostowe - do czasu wpisu nowej hipoteki

- Opłaty notarialne za sporządzenie aktu notarialnego

- Koszty założenia nowego konta bankowego

- Opłaty za przygotowanie i analizę wniosku kredytowego

Jak obliczyć opłacalność refinansowania kredytu hipotecznego?

Proces obliczania opłacalności refinansowania kredytu hipotecznego:

- Zsumuj wszystkie koszty refinansowania

- Oblicz różnicę między obecną a nową ratą miesięczną

- Pomnóż tę różnicę przez liczbę miesięcy pozostałych do spłaty

- Porównaj otrzymaną kwotę z kosztami refinansowania

- Uwzględnij potencjalne zmiany w okresie kredytowania

Oszczędności = (Stara rata - Nowa rata) * Liczba pozostałych miesięcy - Koszty refinansowania

Kiedy refinansowanie kredytu hipotecznego jest opłacalne?

Refinansowanie kredytu hipotecznego ma sens w następujących sytuacjach:

- Znaczący spadek stóp procentowych od momentu zaciągnięcia kredytu

- Poprawa zdolności kredytowej, umożliwiająca uzyskanie lepszych warunków

- Chęć zmiany waluty kredytu na korzystniejszą

- Potrzeba uwolnienia dodatkowych środków poprzez wydłużenie okresu kredytowania

Refinansowanie może być nieopłacalne gdy:

- Do końca spłaty kredytu pozostało niewiele rat

- Koszty refinansowania przewyższają potencjalne oszczędności

- Obecne warunki kredytu są już bardzo korzystne

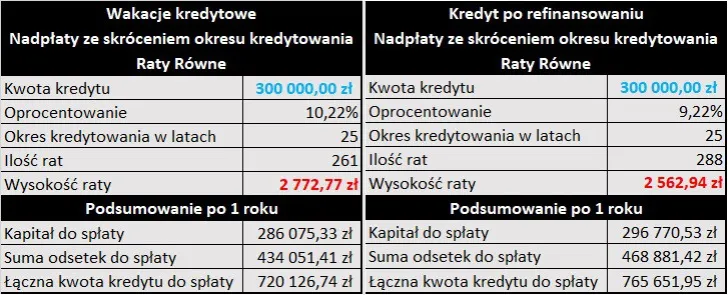

Przykładowe scenariusze refinansowania - analiza kosztów i korzyści

Scenariusz 1: Kredyt 300 000 zł, pozostało 20 lat spłaty, obecna rata 2000 zł

| Scenariusz | Koszty refinansowania | Nowa rata | Oszczędność miesięczna | Oszczędność całkowita |

|---|---|---|---|---|

| 1 | 6000 zł | 1800 zł | 200 zł | 42 000 zł |

| 2 | 10 000 zł | 3200 zł | 300 zł | 80 000 zł |

Jak zminimalizować koszty refinansowania kredytu hipotecznego?

Praktyczne wskazówki, jak obniżyć koszty refinansowania kredytu hipotecznego:

- Porównaj oferty wielu banków - konkurencja często prowadzi do lepszych warunków

- Negocjuj prowizję i oprocentowanie - banki mają pewną elastyczność w ustalaniu warunków

- Skorzystaj z promocji - wiele banków oferuje okresowe akcje z obniżonymi kosztami

- Rozważ przeniesienie innych produktów do nowego banku - może to poprawić ofertę

- Zrezygnuj z niepotrzebnych ubezpieczeń - niektóre są opcjonalne i można je pominąć

- Przygotuj wszystkie dokumenty samodzielnie - unikniesz opłat za ich przygotowanie przez bank

Czy warto skorzystać z pomocy doradcy kredytowego przy refinansowaniu?

Zalety i wady korzystania z usług doradcy przy refinansowaniu kredytu hipotecznego:

- Zaleta: Oszczędność czasu na poszukiwaniu i porównywaniu ofert

- Zaleta: Dostęp do ofert niedostępnych dla klientów indywidualnych

- Zaleta: Profesjonalne negocjacje z bankami

- Wada: Dodatkowy koszt usługi doradczej

- Wada: Ryzyko nieobiektywnego doradztwa, jeśli doradca współpracuje tylko z wybranymi bankami

Wybierając doradcę, sprawdź jego referencje, doświadczenie w refinansowaniu oraz zakres współpracy z bankami. Upewnij się, że oferuje kompleksową pomoc na każdym etapie procesu refinansowania.

Refinansowanie kredytu hipotecznego - klucz do optymalizacji finansów

Refinansowanie kredytu hipotecznegoto strategiczna decyzja finansowa, która może przynieść znaczące oszczędności, ale wymaga dokładnej analizy. Kluczowe jest zrozumienie wszystkich kosztów związanych z refinansowaniem, od opłat bankowych po wydatki na wycenę nieruchomości i zmianę wpisów w księdze wieczystej.

Opłacalność refinansowania zależy od indywidualnej sytuacji kredytobiorcy. Najlepsze efekty osiąga się zwykle przy znaczącym spadku stóp procentowych lub poprawie zdolności kredytowej. Warto pamiętać, że im dłuższy pozostały okres spłaty i wyższa kwota kredytu, tym większe potencjalne korzyści z refinansowania.

Minimalizacja kosztów refinansowania kredytu hipotecznego wymaga starannego porównania ofert, negocjacji z bankami i unikania niepotrzebnych opłat. W niektórych przypadkach pomoc doświadczonego doradcy kredytowego może okazać się nieoceniona, choć wiąże się z dodatkowym kosztem. Ostatecznie, dobrze przeprowadzone refinansowanie może znacząco poprawić sytuację finansową gospodarstwa domowego.