W raporcie BIK bank może zobaczyć naszą pełną historię kredytową, całkowite zadłużenie, terminowość spłat i ocenę punktową. Te dane są kluczowe przy podejmowaniu decyzji o przyznaniu kredytu. Wiedza o tym, co widać w BIK, może pomóc nam lepiej przygotować się do procesu kredytowego.

Najważniejsze informacje:- BIK zawiera szczegółową historię kredytową klienta

- Banki widzą w BIK całkowite zadłużenie i terminowość spłat

- Raport BIK zawiera ocenę punktową (scoring) klienta

- W BIK znajdują się też informacje o przeterminowanych zobowiązaniach

- Banki regularnie aktualizują dane w BIK

- Klienci mogą sami sprawdzić swoją historię w BIK

Zakres informacji dostępnych dla banku w BIK

BIK (Biuro Informacji Kredytowej) to instytucja gromadząca dane o historii kredytowej Polaków. Banki wykorzystują te informacje do oceny wiarygodności potencjalnych kredytobiorców.

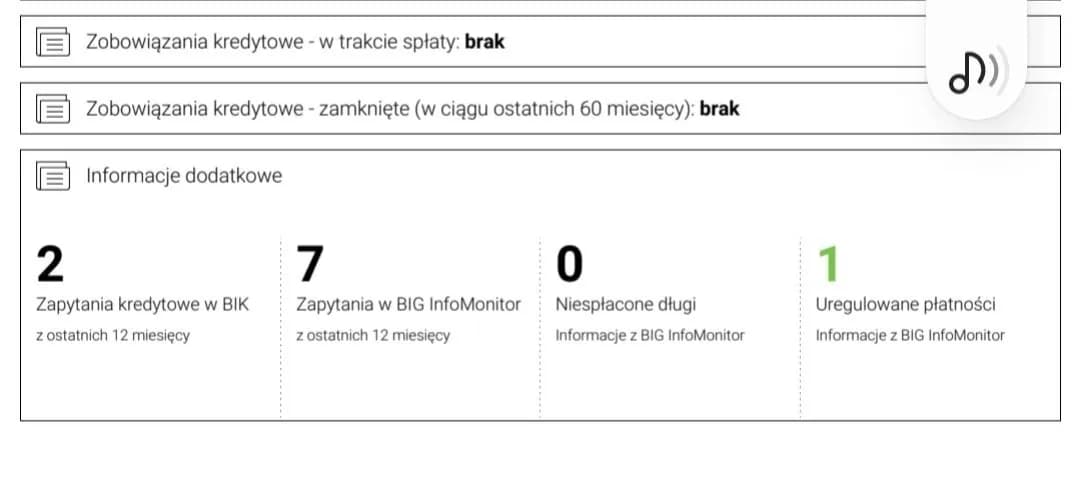

Główne kategorie informacji dostępnych w BIK dla banków to historia kredytowa, scoring, aktualne zadłużenie oraz terminowość spłat. Te dane pozwalają instytucjom finansowym na kompleksową ocenę ryzyka związanego z udzieleniem kredytu. Raport BIK dla banku zawiera szczegółowy obraz sytuacji finansowej klienta.Oto lista konkretnych danych BIK widocznych dla instytucji finansowych:

- Pełna historia kredytowa z ostatnich 5 lat

- Aktualne i zamknięte zobowiązania kredytowe

- Scoring BIK - ocena punktowa wiarygodności kredytowej

- Terminowość spłat wszystkich zobowiązań

- Całkowita kwota zadłużenia

- Liczba i rodzaje posiadanych produktów kredytowych

- Informacje o kredytach współdzielonych (np. małżeńskich)

- Zapytania kredytowe z ostatnich 12 miesięcy

Historia kredytowa - kluczowy element raportu BIK

Historia kredytowa w BIK zawiera szczegółowy zapis wszystkich zobowiązań finansowych klienta. Obejmuje ona informacje o kredytach, pożyczkach, kartach kredytowych i limitach w koncie. Zawiera również dane o terminowości spłat, kwotach zadłużenia i datach zaciągnięcia zobowiązań.

Co bank sprawdza w BIK w kontekście historii kredytowej? Standardowo analizowany jest okres ostatnich 5 lat, choć niektóre informacje mogą być przechowywane dłużej.

Bank interpretuje historię kredytową na różne sposoby. Przykładowo, długa historia terminowych spłat jest postrzegana pozytywnie. Z kolei częste opóźnienia lub duża liczba zobowiązań mogą budzić obawy co do zdolności kredytowej klienta.Scoring BIK - co to jest i jak wpływa na decyzje kredytowe

Scoring BIK to liczbowa ocena wiarygodności kredytowej klienta. Jest ona obliczana na podstawie złożonego algorytmu, uwzględniającego wiele czynników z historii kredytowej.

Na scoring wpływają takie elementy jak terminowość spłat, liczba i rodzaj posiadanych zobowiązań, długość historii kredytowej czy liczba zapytań kredytowych. Wysoki scoring oznacza niższe ryzyko dla banku, co może przełożyć się na lepsze warunki kredytu.

Scoring BIK a decyzje bankowe są ściśle powiązane. Banki wykorzystują tę ocenę jako jeden z kluczowych elementów w procesie podejmowania decyzji kredytowych. Wysoki scoring może przyspieszyć pozytywną decyzję, podczas gdy niski może skutkować odmową lub gorszymi warunkami kredytu.

Zadłużenie i aktywność kredytowa widoczne dla banków

Informacje BIK dostępne dla banków obejmują szczegółowe dane o aktualnym zadłużeniu klienta. Banki widzą sumę wszystkich zobowiązań, rodzaje kredytów, ich wysokość oraz pozostałą do spłaty kwotę. Te informacje pozwalają ocenić, czy klient nie jest nadmiernie zadłużony.

Wskaźnik DTI (Debt To Income) to stosunek miesięcznych zobowiązań do dochodów. Banki wykorzystują go do oceny, czy klient będzie w stanie obsługiwać nowe zobowiązanie. Wysoki DTI może skutkować odmową udzielenia kredytu.

Aktywność kredytowa wpływa na ocenę klienta. Przykładowo, częste zaciąganie nowych zobowiązań może być postrzegane jako ryzykowne zachowanie. Z drugiej strony, odpowiedzialne korzystanie z różnych produktów kredytowych może pozytywnie wpłynąć na scoring.

Tabela: Przykładowe wskaźniki zadłużenia i ich interpretacja

| Wskaźnik | Wartość | Interpretacja |

| DTI | 30% | Akceptowalny poziom zadłużenia |

| DTI | 50% | Wysokie ryzyko nadmiernego zadłużenia |

| Liczba aktywnych kredytów | 2-3 | Umiarkowana aktywność kredytowa |

| Liczba aktywnych kredytów | >5 | Wysoka aktywność kredytowa, potencjalne ryzyko |

| Wykorzystanie limitu kredytowego | <30% | Odpowiedzialne zarządzanie kredytem |

Terminowość spłat - klucz do pozytywnej oceny w BIK

BIK rejestruje każdą spłatę raty kredytu lub innego zobowiązania. System odnotowuje, czy płatność została dokonana w terminie, a jeśli nie - jak duże było opóźnienie. Te informacje są kluczowe dla oceny wiarygodności kredytowej.

Opóźnienia w spłatach mają negatywny wpływ na ocenę kredytobiorcy. Im dłuższe opóźnienie i im częściej ono występuje, tym gorsza ocena w BIK. Nawet pojedyncze, krótkie opóźnienia mogą obniżyć scoring.

Banki różnie interpretują opóźnienia. Opóźnienia do 30 dni są zwykle traktowane jako mniej poważne. Opóźnienia powyżej 60 dni mogą znacząco utrudnić uzyskanie nowego kredytu. Wielomiesięczne zaległości mogą skutkować całkowitą utratą zdolności kredytowej na długi czas.

Informacje o zobowiązaniach pozakredytowych w BIK

Co bank widzi w BIK poza standardowymi kredytami? W raporcie mogą znaleźć się informacje o zaległościach w opłatach za telefon, internet czy telewizję. Widoczne są także dane o niespłaconych rachunkach za prąd czy gaz.

Te informacje wpływają na ocenę kredytową, choć mają mniejszą wagę niż zobowiązania bankowe. Niemniej, duże lub długotrwałe zaległości w tych obszarach mogą znacząco obniżyć scoring BIK.

Bank może interpretować te dane jako oznakę problemów finansowych. Przykładowo, niezapłacone rachunki za media mogą sugerować trudności w zarządzaniu budżetem domowym. Z kolei zaległości w opłatach za telefon mogą wskazywać na lekceważący stosunek do zobowiązań finansowych.

Okres przechowywania danych w BIK

W BIK informacje o kredytach spłacanych terminowo są przechowywane przez 5 lat od momentu ich całkowitej spłaty. Dane o opóźnieniach w spłatach pozostają w systemie przez 3 lata od uregulowania zaległości. Informacje o kredytach aktywnych są przechowywane do momentu ich całkowitej spłaty.

Usuwanie danych z BIK następuje automatycznie po upływie określonego czasu. Klient nie musi podejmować żadnych działań w tym zakresie. Warto jednak regularnie sprawdzać swój raport, aby upewnić się, że wszystkie dane są aktualne i poprawne.

Długość przechowywania danych wpływa na ocenę kredytową. Przykładowo, brak historii kredytowej może utrudnić uzyskanie kredytu. Z kolei długa historia terminowych spłat zwiększa szanse na pozytywną decyzję kredytową.

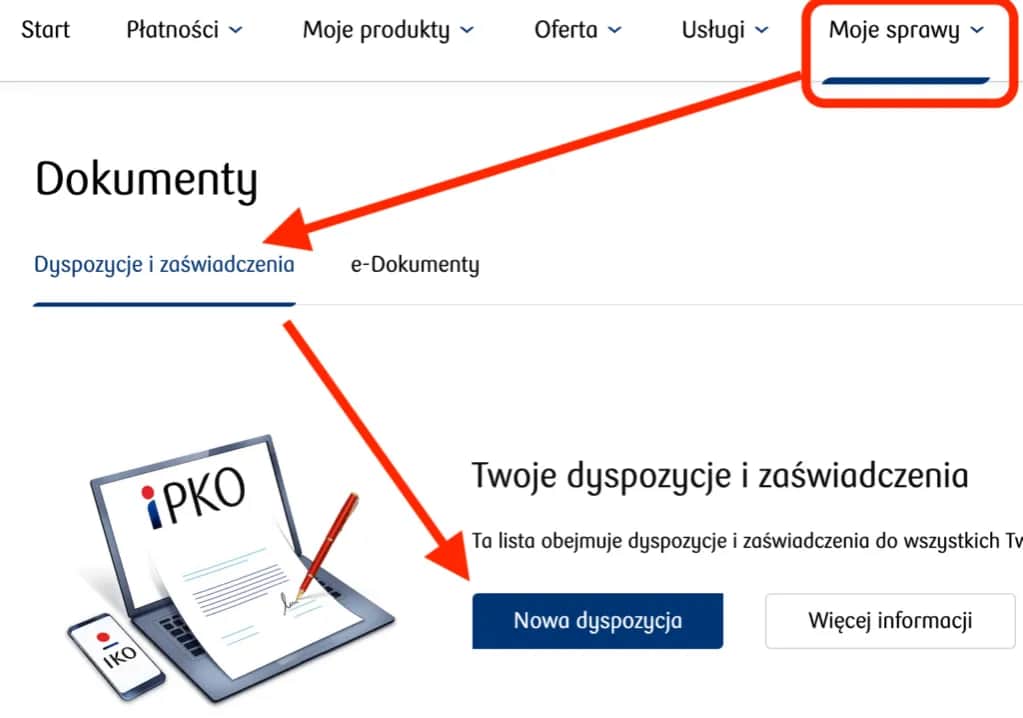

Jak sprawdzić własny raport BIK?

Sprawdzenie własnego raportu BIK jest możliwe na kilka sposobów. Najprostszą metodą jest skorzystanie z portalu bik.pl, gdzie po założeniu konta można pobrać raport online. Alternatywnie, można złożyć wniosek w oddziale BIK lub wysłać go pocztą.

Regularne sprawdzanie raportu BIK jest ważne, ponieważ pozwala na wykrycie ewentualnych błędów lub nieautoryzowanych zapytań kredytowych. Daje też możliwość monitorowania własnej historii kredytowej i podejmowania działań mających na celu jej poprawę.

Analizując własny raport, warto zwrócić uwagę na poprawność danych osobowych, listę zobowiązań kredytowych oraz historię spłat. Należy też sprawdzić, czy nie ma w raporcie nieznanych nam kredytów, co mogłoby świadczyć o próbie wyłudzenia.

- Sprawdzaj raport BIK co najmniej raz na kwartał

- Przed złożeniem wniosku o duży kredyt zawsze zweryfikuj swój BIK

- Regularne sprawdzanie pozwala wcześnie wykryć próby wyłudzeń na twoje dane

- Częste monitorowanie umożliwia szybką reakcję na ewentualne błędy w raporcie

Wpływ różnych zdarzeń finansowych na raport BIK

Lista zdarzeń finansowych wpływających na raport BIK:

- Zaciągnięcie nowego kredytu

- Spłata kredytu przed terminem

- Opóźnienie w spłacie raty

- Całkowita spłata zobowiązania

- Przekroczenie limitu na karcie kredytowej

- Udzielenie poręczenia kredytu

Każde z tych zdarzeń ma inny wpływ na raport. Nowy kredyt zwiększa poziom zadłużenia, ale jeśli jest spłacany terminowo, może poprawić scoring. Opóźnienia w spłatach zawsze negatywnie wpływają na ocenę.

Bank interpretuje te zdarzenia w kontekście całościowej sytuacji klienta. Przykładowo, pojedyncze opóźnienie przy długiej historii terminowych spłat może być potraktowane łagodniej. Z kolei częste zaciąganie nowych zobowiązań może być postrzegane jako ryzykowne zachowanie.

Strategie poprawy historii kredytowej w BIK

Poprawa historii kredytowej w BIK wymaga konsekwencji i czasu. Kluczowe jest regularne i terminowe spłacanie wszystkich zobowiązań. Warto też zwrócić uwagę na odpowiednie zarządzanie dostępnymi limitami kredytowymi i unikanie nadmiernego zadłużania się.

Konkretne działania, które mogą poprawić ocenę w BIK:

- Terminowa spłata wszystkich rat

- Zmniejszenie wykorzystania limitów kredytowych

- Konsolidacja kilku mniejszych kredytów w jeden

- Zamknięcie nieużywanych kart kredytowych

- Unikanie częstych zapytań kredytowych

- Utrzymywanie długoterminowych produktów kredytowych

Terminowa spłata rat to podstawa pozytywnej historii kredytowej. Nawet jedno opóźnienie może obniżyć scoring, dlatego warto ustawić automatyczne przelewy. Zmniejszenie wykorzystania limitów kredytowych do poziomu poniżej 30% może znacząco poprawić ocenę BIK.

Konsolidacja kredytów pomoże uporządkować finanse i może poprawić scoring. Zamknięcie nieużywanych kart kredytowych zmniejszy potencjalne zadłużenie. Unikanie częstych zapytań kredytowych jest ważne, bo każde zapytanie może tymczasowo obniżyć scoring.

Tabela: Czas potrzebny na poprawę oceny BIK

| Działanie | Szacunkowy czas | Potencjalny efekt |

| Terminowa spłata rat | 3-6 miesięcy | Znacząca poprawa scoringu |

| Zmniejszenie wykorzystania limitu kredytowego | 1-2 miesiące | Umiarkowana poprawa scoringu |

| Konsolidacja kredytów | 2-3 miesiące | Poprawa scoringu, uproszczenie finansów |

| Zamknięcie nieużywanych kart kredytowych | 1-2 miesiące | Lekka poprawa scoringu |

| Utrzymywanie długoterminowego kredytu | 12-24 miesiące | Znacząca poprawa scoringu |

Wpływ zapytań kredytowych na raport BIK

Co bank widzi w BIK w kontekście zapytań kredytowych? Każde zapytanie o kredyt zostawia ślad w raporcie BIK. Banki mogą zobaczyć, ile razy i kiedy klient ubiegał się o kredyt w różnych instytucjach.

Zapytania kredytowe dzielą się na twarde i miękkie. Twarde zapytania, związane z faktycznym wnioskiem o kredyt, mogą wpływać na scoring. Miękkie zapytania, np. sprawdzenie własnej historii, nie mają takiego wpływu.

Duża liczba twardych zapytań w krótkim czasie może negatywnie wpłynąć na ocenę kredytową. Bank może interpretować to jako desperackie poszukiwanie finansowania, co zwiększa ryzyko kredytowe. Z drugiej strony, pojedyncze zapytania rozłożone w czasie nie powinny budzić obaw.

Znaczenie współkredytobiorców i poręczycieli w raporcie BIK

Raport BIK dla banku zawiera również informacje o kredytach, w których klient występuje jako współkredytobiorca lub poręczyciel. Te zobowiązania mają wpływ na ogólną ocenę zdolności kredytowej.

Współkredytobiorcy są traktowani na równi z głównym kredytobiorcą. Oznacza to, że zobowiązanie jest w pełni widoczne w raporcie BIK obu osób. Terminowa spłata takiego kredytu pozytywnie wpływa na historię kredytową obu stron.

Poręczenie kredytu ma mniejszy wpływ na raport BIK niż bycie współkredytobiorcą, ale nadal jest widoczne. Bank może interpretować poręczenia jako potencjalne zobowiązanie, które może wpłynąć na zdolność kredytową klienta w przyszłości.

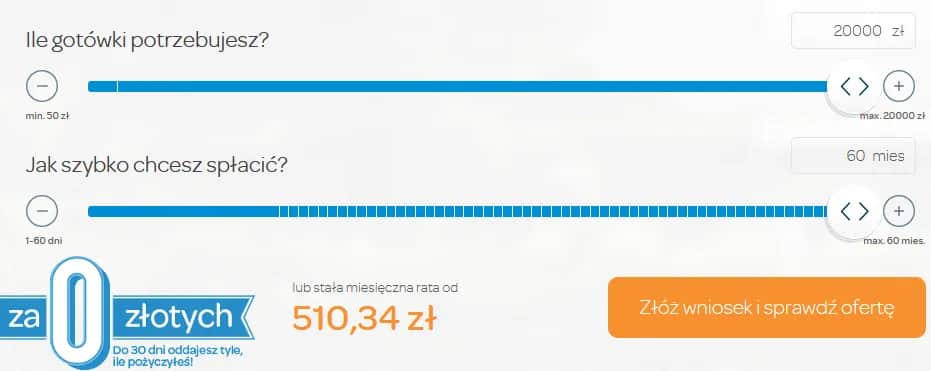

Jak dane BIK widoczne dla instytucji finansowych wpływają na ofertę kredytową?

Informacje zawarte w BIK mają kluczowy wpływ na ofertę kredytową, jaką bank może przedstawić klientowi. Pozytywna historia kredytowa może przełożyć się na lepsze warunki kredytu.

Banki wykorzystują dane z BIK do personalizacji ofert. Klient z wysokim scoringiem i długą historią terminowych spłat może liczyć na niższe oprocentowanie, wyższą kwotę kredytu czy dłuższy okres spłaty.

Z drugiej strony, negatywne wpisy w BIK mogą skutkować odmową udzielenia kredytu lub znacznie gorszymi warunkami. Bank może zaoferować wyższe oprocentowanie lub wymagać dodatkowych zabezpieczeń, aby zrekompensować wyższe ryzyko.

Różnice między raportem BIK a Credit Info

Oprócz BIK, banki często korzystają też z raportów Credit Info. Warto wiedzieć, czym różnią się te dwa źródła informacji o kredytobiorcach.

BIK gromadzi dane głównie od banków i SKOK-ów. Credit Info zbiera informacje również od firm pożyczkowych, telekomów i dostawców mediów. Oznacza to, że Credit Info może zawierać szerszy zakres informacji o zobowiązaniach pozabankowych.

Scoring w BIK i Credit Info jest obliczany w różny sposób. Bank może wykorzystać oba te raporty do pełniejszej oceny wiarygodności kredytowej klienta. Dlatego warto dbać o pozytywną historię nie tylko w kontekście zobowiązań bankowych, ale też innych płatności.

Jak BIK wpływa na decyzje kredytowe w różnych typach instytucji finansowych?

Różne instytucje finansowe mogą inaczej interpretować dane z BIK. Banki zwykle mają najbardziej rygorystyczne podejście, szczególnie przy dużych kredytach, jak hipoteczne.

Firmy pożyczkowe często są bardziej elastyczne w interpretacji historii kredytowej. Mogą zaakceptować klientów z niższym scoringiem, ale zwykle wiąże się to z wyższymi kosztami pożyczki.

SKOK-i i spółdzielcze kasy oszczędnościowo-kredytowe mogą bardziej indywidualnie podchodzić do oceny raportów BIK, uwzględniając specyfikę lokalnej społeczności. Niemniej, pozytywna historia w BIK zawsze zwiększa szanse na korzystniejsze warunki kredytu, niezależnie od typu instytucji.

Klucz do twojej przyszłości finansowej: Zrozumienie i zarządzanie raportem BIK

Co bank widzi w BIK ma kluczowe znaczenie dla twojej zdolności kredytowej. Raport BIK to nie tylko historia spłat, ale kompleksowy obraz twojej wiarygodności finansowej. Zawiera on informacje o twoich kredytach, pożyczkach, kartach kredytowych oraz terminowości spłat, które banki analizują przed podjęciem decyzji kredytowej.

Regularne sprawdzanie własnego raportu BIK i dbanie o pozytywną historię kredytową to inwestycja w twoją przyszłość finansową. Terminowe spłaty, odpowiedzialne korzystanie z dostępnych limitów kredytowych oraz unikanie nadmiernego zadłużenia to kluczowe strategie poprawy scoringu BIK. Pamiętaj, że każde działanie finansowe może wpłynąć na twój raport, dlatego świadome zarządzanie zobowiązaniami jest niezbędne.

Zrozumienie, co bank sprawdza w BIK, daje ci przewagę w negocjacjach kredytowych. Dobra historia kredytowa może otworzyć drzwi do korzystniejszych ofert, niższych stóp procentowych i wyższych kwot kredytów. Natomiast negatywne wpisy mogą znacząco ograniczyć twoje możliwości finansowe. Dlatego traktuj swój raport BIK jako ważne narzędzie w budowaniu stabilnej pozycji finansowej.